2023年,受全球消费电子产品需求低迷、半导体库存高企以及由此带来的备货放缓、产品价格下降等影响,我国集成电路进、出口额连续第二年同比下降。但伴随商用需求和下游市场需求回暖、库存改善,全球集成电路市场企稳回升,2024年我国集成电路进出口额有望恢复增长。

1

行业全球性低迷拖累

我国集成电路进出口额下降

(一)我集成电路进出口量值双降,连续第二年同比减少

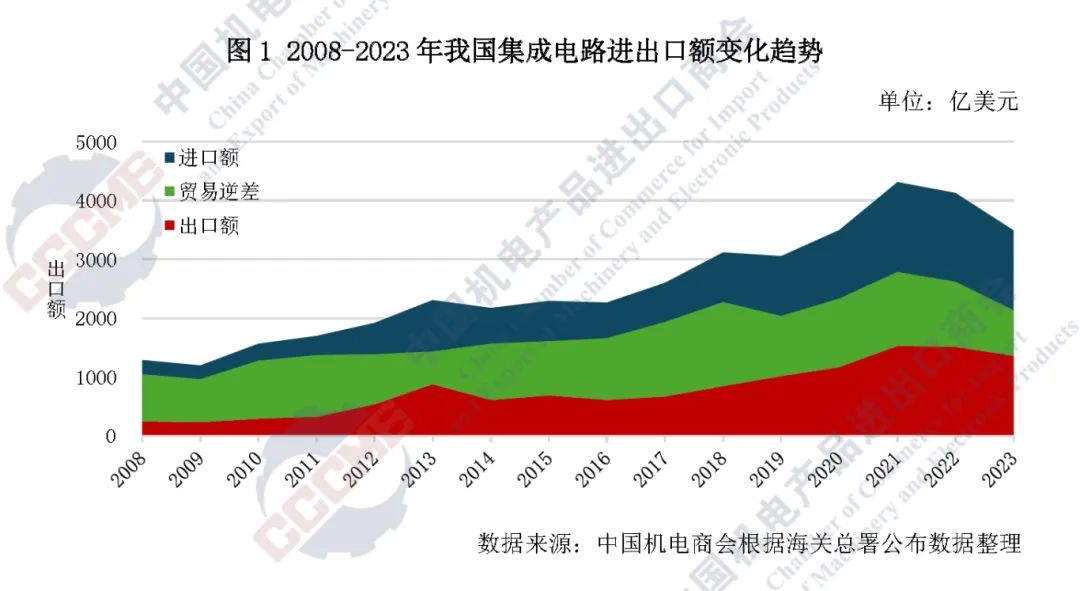

2023年,受需求低迷直接影响,我国集成电路及其细分产品进、出口量额及单价均有所下降。海关总署统计,2023年我国集成电路出口额1359.7亿美元,同比下降10.1%,同期出口量同比下降1.8%至2678.3亿块;进口额同比下降15.4%至3493.8亿美元,进口量同比下降10.8%至4795.6亿块,进、出口量额均连续第二年同比下降。全年我国集成电路进、出口平均单价分别同比下降5.2%、8.5%,连续两年增长后下降。细分产品中,占集成电路进、出口额超25%的存储芯片,进、出口平均单价分别下降26.2%、20.5%,致存储芯片进、出口额同比下降约20%左右。全年贸易逆差同比减少18.5%至2134亿美元,较上年缩减了484.6亿美元。

(二)消费电子需求低迷是我集成电路进出口额下降的主要原因

2023年,受消费电子产品需求下滑及宏观经济低迷影响,全球半导体行业进入需求疲软阶段,市场明显收紧。美国半导体行业协会(SIA)数据显示,2023年全球半导体销售额同比下降8.2%至5268亿美元,连续三年增长后回落。行业主营企业营收和利润普遍萎缩,英特尔、高通、台积电、三星等外资龙头企业,中芯国际、华虹半导体等我国本土企业全年业绩下滑明显。

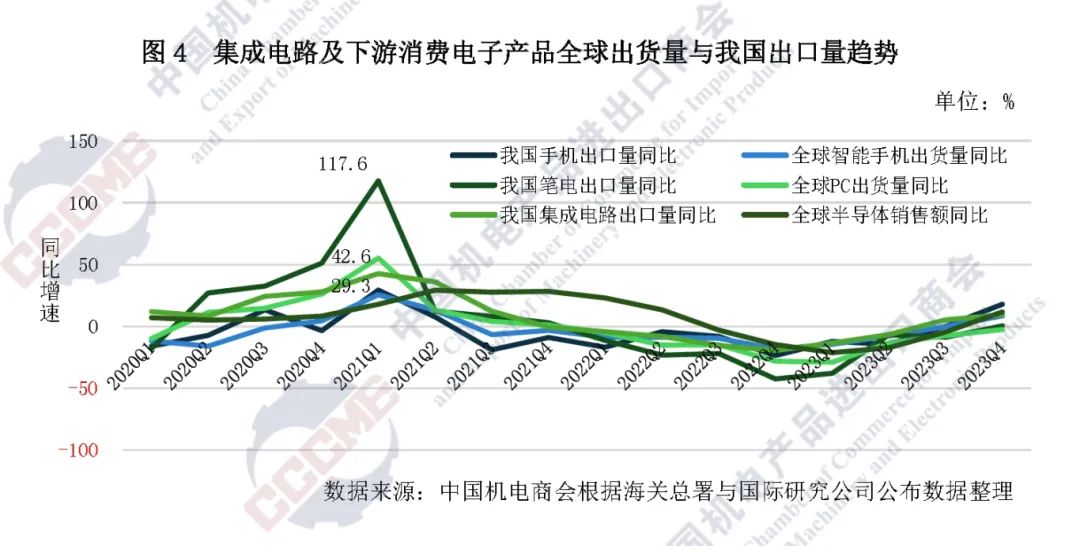

作为电子信息技术产品最大的生产、出口和消费国,我国拥有全球70%以上的智能手机、计算机等消费电子细分行业产能,半导体销售额在全球占比28.8%,因此,我国集成电路进出口波动主要受全球需求变化影响。我国集成电路出口量波动与下游消费电子、全球需求变化节奏基本一致(见图4),手机、笔记本电脑等下游产品出口量增速在2022年后开始回落,集成电路进出口贸易受此影响承压明显。

(三)全球半导体库存高企是我集成电路进出口额下降的另一个主要原因

2023年全球消费电子等终端市场需求疲软,加之前两年过度备货,半导体产业链库存高企,去库存和单价下降导致我国集成电路进出口同比下降。行业数据显示,2023年6月台湾省存储芯片制造商的库存价值已高于2022年全年。韩国产业通商资源部数据显示,2023年韩国半导体库存以近27年来最快的速度增长,存储芯片等核心部件单价暴跌。研究机构集邦咨询数据显示,全球DRAM(动态随机存储内存)产品合约价至2023年第三季度连跌八个季度。长期以来,以英特尔、台积电、三星为代表的外资厂商主导全球半导体市场,随着外资厂商加大在华投资布局,我国半导体产能稳步提升,在全球供应端逐渐占据重要位置。中国大陆晶圆产能全球占比已近20%,仅位列韩国、中国台湾之后。

2

我国集成电路

进出口的主要市场

(一)对主要市场进出口额普遍下滑,但对印度出口增长

2023年,中国香港、中国台湾、韩国、越南、马来西亚等是我国集成电路主要出口市场,除对中国香港出口保持持平外,对其他主要市场出口额明显下滑。特别是对东盟国家的出口额同比下降23.4%至248.8亿美元。进口方面,中国台湾、韩国、马来西亚、日本、越南是我国集成电路进口主要来源地,进口普遍同比下降。

近年来,印度大力发展电子信息制造业,需自我国进口集成电路及相关上游零部件。2023年,我国集成电路对印度出口同比增长35%,显著高于平均水平。剔除2023年1月因春季因素导致的下降,对印度出口额连续38个月同比增长,2023年出口额较2019年扩大了1.6倍。

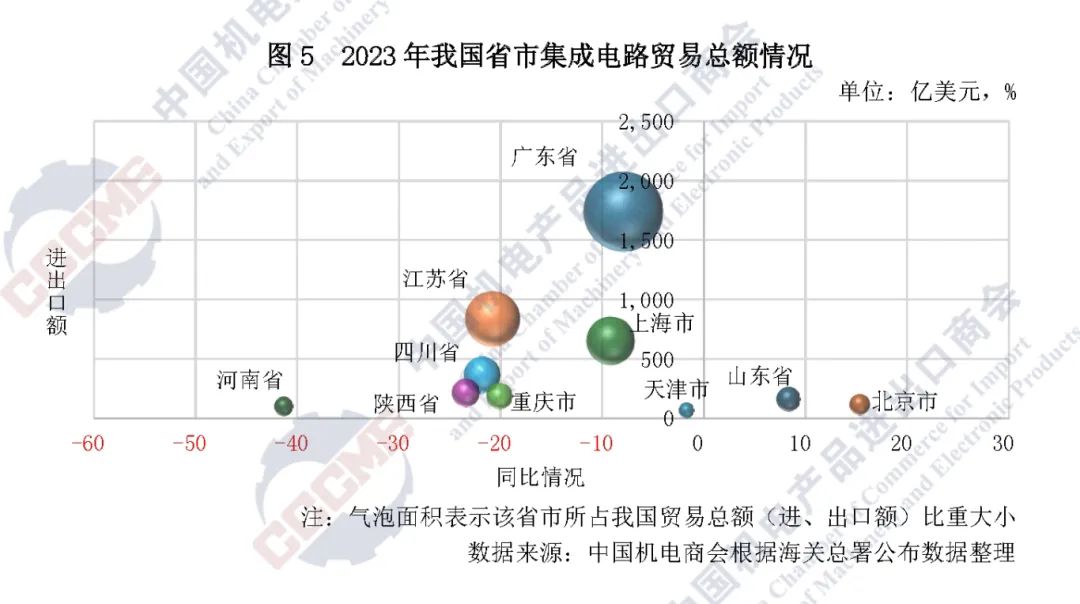

我国沿海主要省市将集成电路产业作为重点培育的高新技术产业,在持续吸引外资的同时加速推动国产化进程,但受制于行业整体低迷,2023年主要省市集成电路进出口额普遍同比下降。全年广东省集成电路进出口总额1734亿美元,同比下降7.5%。江苏省、上海市集成电路进出口总额分别同比下降21.1%、9.2%。受鼓励类产业优惠政策落地、推动国产关键器件替代等措施影响,出口前十省市中,仅山东省和北京市延续增长态势,进出口总额同比增长17%、15.3%,两省市支持了包括中芯北方、北方华创、浪潮、歌尔在内的多家龙头企业研发投产,拉动本地产业增长。

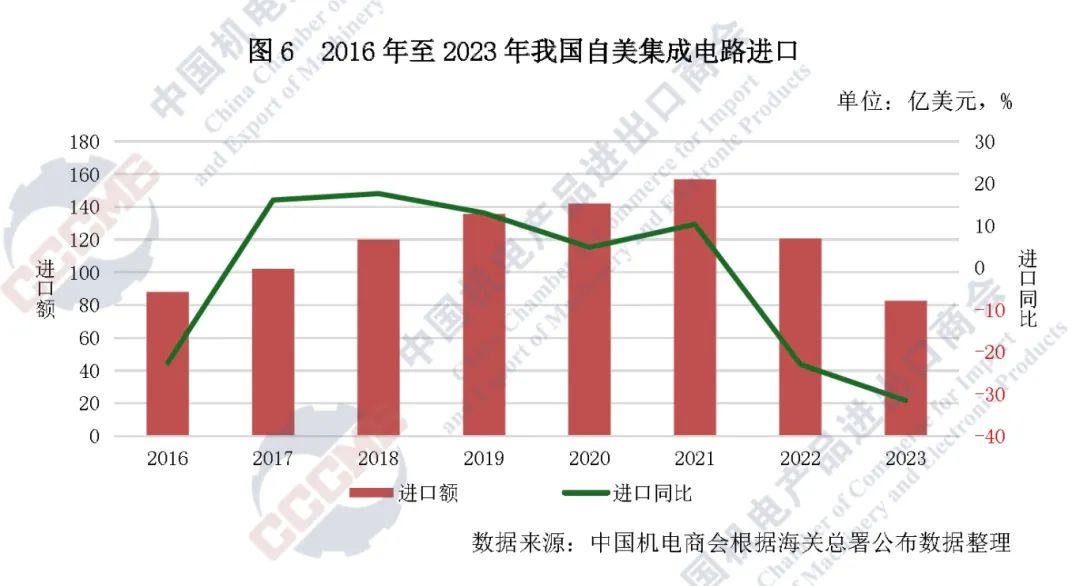

(二)受中美半导体贸易摩擦影响,自美进口集成电路大幅缩减

美国半导体企业占据全球约五成的市场份额,并在上游核心半导体器件及精密通讯器件等关键环节处于主导地位。集成电路是我国自美进口的重点商品之一,但受需求及贸易摩擦影响,2023年我国自美进口集成电路同比下降31.6%至82.5亿美元,连续27个月同比下滑。

近年来,伴随半导体应用范围扩大,高资本支出、技术密集型的晶圆代工厂在半导体产业链的地位日益凸显。美国政府加大支持国内半导体制造,确保其产业链供应链安全及全球领先地位,出台《芯片法案》等限制措施,通过补贴加速芯片产业回流美国,限制企业向中国大陆投资扩产。此外,美国与在中上游半导体材料与制造设备环节拥有多家龙头厂商的荷兰、日本等国接连出台措施,试图以联盟形式削弱我国高端芯片制造能力。受诸多政策影响,我国相关企业正积极推动关键材料与产品国产化替代,以提升产业链供应链安全。

(三)受行业下行影响,自中国台湾进口集成电路有所减少

中国台湾在集成电路产业链设计、制造、封测等环节处于全球领先地位。在全球晶圆制造前十大代工厂中,台资企业占据四席。受下游需求不振、库存高企和成熟制程芯片降价、地缘政治与新兴需求,以及供应链缓慢向马来西亚、泰国、新加坡、日本等国转移等因素影响,中国台湾集成电路行业整体萎靡不振。2023年,总部位于台湾的代工龙头台积电平均产能利用率下滑,营收额按美元计价同比下滑8.7%。台湾省虽然仍是大陆进口第一大来源地,但自台湾省进口集成电路有所下降,2023年大陆自台湾省进口集成电路1345.7亿美元,同比下降14.4%。

(四)受存储芯片库存高企拖累,自韩国进口集成电路明显减少

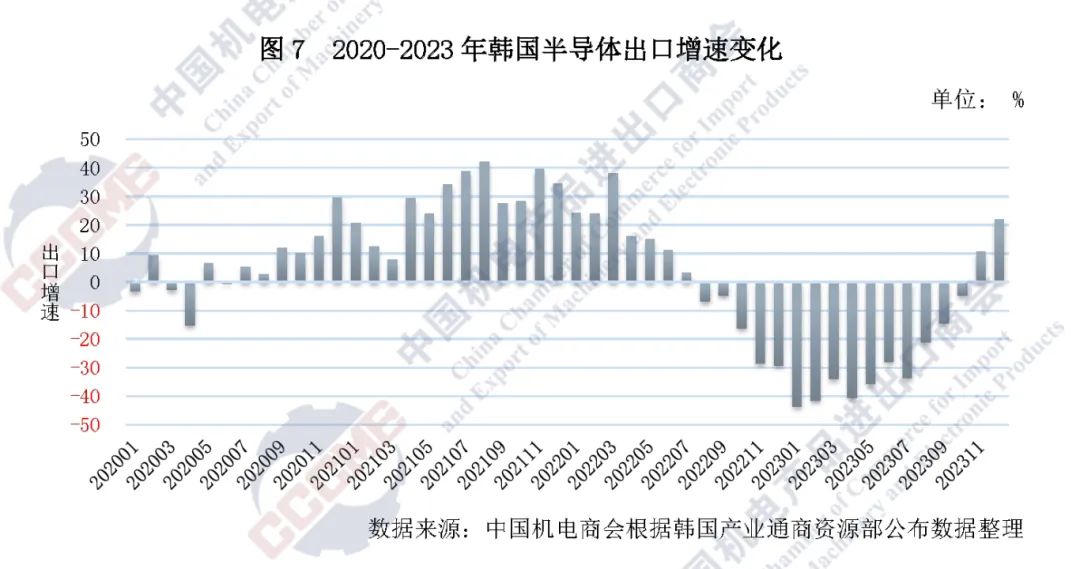

作为全球经济“金丝雀”,韩国半导体出口持续回落,反映了全球电子信息市场的低迷。韩国产业通商资源部数据显示,2023年韩半导体出口同比下降23.8%至997亿美元,韩国DRAM和NAND(非易失性存储器)等存储芯片价格暴跌,拖累韩半导体出口连续15个月同比下降。韩国是我国集成电路进口的第二大来源地,占我国进口总额近1/5,2023年我国自韩进口集成电路655.3亿美元,同比下降22.2%。韩国的三星、海力士合计占全球存储芯片市场的70%,2023年我国自韩进口存储芯片同比下降29.4%至327.7亿美元,进口规模较上年有明显下滑。

(五)我半导体产业对日依赖度较高,日半导体制造设备对我出口逆势增长

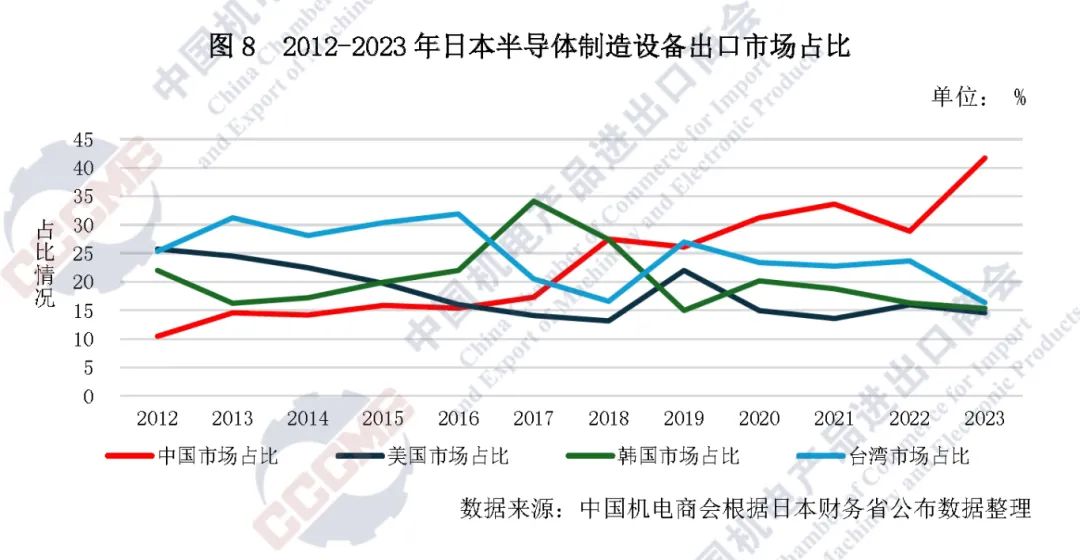

日本在全球半导体市场所占份额在近几年已降至约10%,日企广泛布局在行业中上游的半导体材料、制造设备等关键环节,其中在硅晶圆、光刻胶等部分细分领域占据领先地位。我国半导体产业对日本依赖程度较高,海关总署数据显示,在半导体上游关键产品(设备、材料)方面,日本为我国第一大进口来源地。但日本在半导体中下游的制造领域存在短板,近年已开始着重新建和扩建半导体工厂,并制定相应政策鼓励制造本土化,同时已与美国达成协议,限制向中国出口先进制程半导体制造设备。为确保供应链安全并防范日渐收紧的出口管制措施,我国半导体企业加大投资并加快备货节奏,促成了2023年日本半导体设备对我国出口的明显增长。日本财务省统计,2023年日本半导体制造设备对连续四年居份额首位的中国出口同比增长20.5%至101亿美元,增速远大于平均水平,在我国的市场份额占比提升约13%。

3

2024年我国集成电路

进出口额或将同比增长

作为全球电子信息产品重要的生产和出口基地,我国在计算机、通信、消费电子等领域的产能仍处于优势地位,我国集成电路进出口波动主要受全球需求变化影响。从需求端看,伴随半导体及其下游行业库存清理节奏加快、存储芯片等主要产品价格回升,在经历2023年全球供需短暂低迷后,2024年全球半导体市场已开始触底回暖,保持平稳增长,国际研究机构IDC预测,2024年全球半导体营收额将同比增长20%至6302亿美元。从供应端看,伴随我国本土半导体产业在设备、材料、制造工艺等薄弱环节逐步突破,我国半导体产业链供应链的稳定性和安全性稳步提升,将拉动我集成电路出口增长,但复杂严峻的国际经贸形势将继续影响半导体国际产能布局。综上分析,2024年我国集成电路进、出口额将出现回升,全年出口额预计同比增长约6%,进口额同比增长约4%。

(执笔:中国机电商会电子信息分会 何义)