一

我国低压电器

发展现状

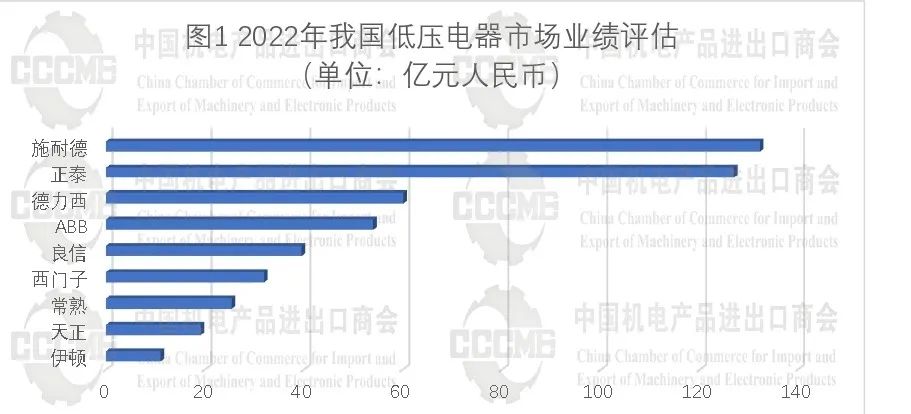

国内市场上,国际低压电器企业仍领先我国低压电器行业的高端市场,代表性的跨国公司主要包括施耐德、ABB、西门子等。内资企业虽然现阶段业绩占比不高,但凭借多元化的产品线增速迅猛。低压电器市场集中度持续提升,内资头部企业持续扩张市场份额,国产替代化趋势明显。

二

2023年上半年我国低压电器

进出口情况

(一)上半年我国低压电器进出口额均有下降

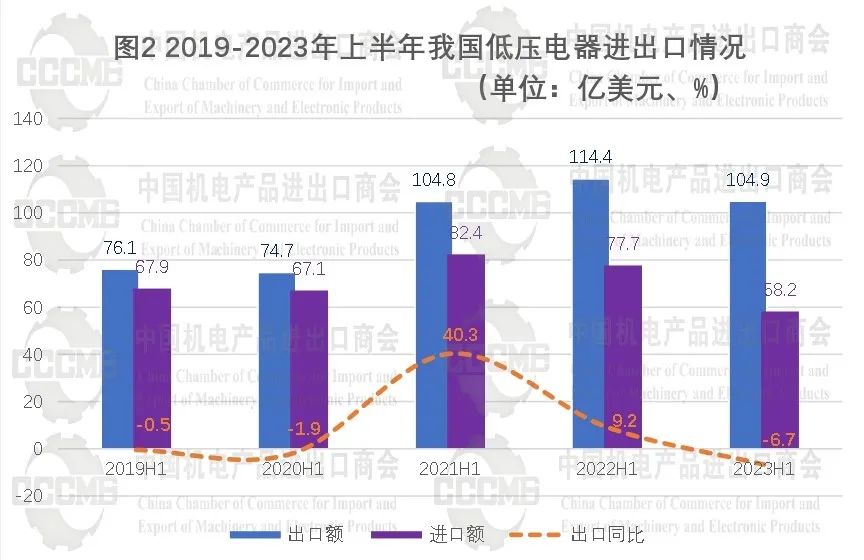

据海关统计,2023年上半年我国低压电器出口额104.9亿美元,同比下降6.7%;进口额58.2亿美元,同比下降24%;贸易顺差达46.7亿美元。

(二)进出口市场分布情况

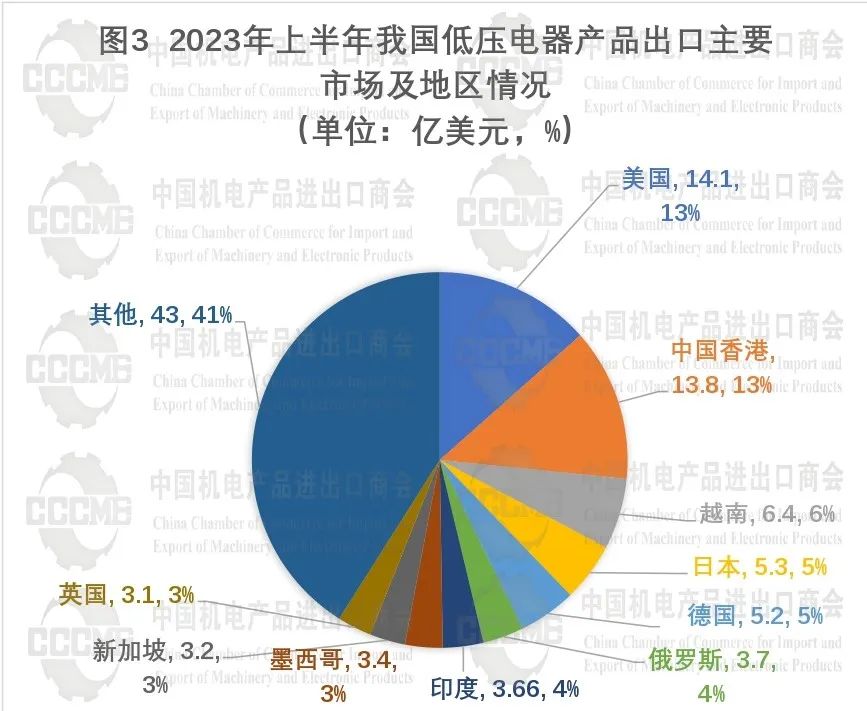

我国低压电器出口市场前五大目的地及占比分别为美国(13.4%)、中国香港(13.2%)、越南(6.1%)、日本(5%)、德国(5%),对美出口额为14.1亿美元,同比下降9.5%,位居第一。前十大出口目的地中,对俄罗斯出口同比涨幅最大,达105.9%,出口额3.7亿美元,占比3.6%,位列第六。

2023年上半年,我国低压电器对一带一路沿线国家出口占比34.8%,出口额36.5亿美元,同比增长4.4%;对RCEP国家出口占比达25.6%,出口26.9亿美元,同比下降7.2%。

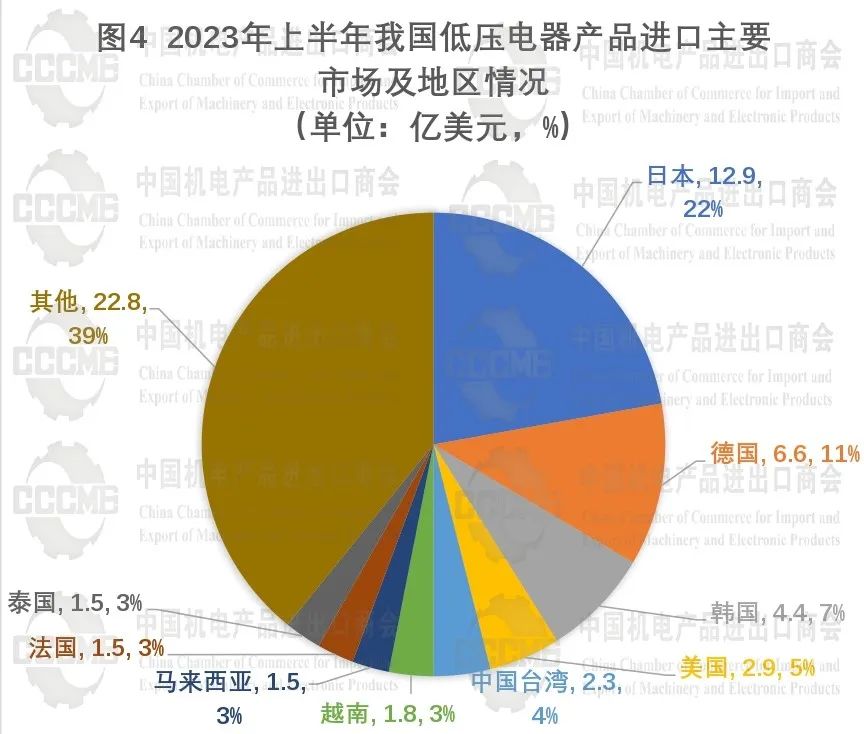

2023年上半年我国低压电器主要进口市场及占比分别为日本(22.2%)、德国(11.3%)、韩国(7.5%)美国(5.0%)、中国台湾(4.0%)。其中,自日本进口12.9亿美元,同比下降31.4%,位列第一;自德国进口6.6亿美元,同比下降4.1%,居第二位;自韩国进口4.4亿美元,同比下降26.1%,位列第三。前十大进口来源国中,自马来西亚进口同比降幅最大,达30.4%。

(三)上半年重点低压电器出口同比下降6.7%

上半年,我国低压电器细分产品中,工作电压不超过 36 伏的接插件出口额为 24.6亿美元,仍稳居我低压电器单品出口额第一,但同比大幅下降 19%。该产品前三大出口目的地及占比分别是中国香港(30.4%)、越南(15.3%)、美国(8.2%),其中,出口中国香港24.6亿美元,同比下降27.5%;出口越南3.8亿美元,同比下降27.5%;出口美国2亿美元,同比下降20%,该产品出口中国台湾同比降幅最大,达30.9%,位列第四。受全球经济复苏疲软影响,工业制造业、房地产等行业发展乏力,欧美等主要市场外需减弱,低压电器行业国际需求下滑趋势明显。

在十三类重点低压电器产品中,自动断路器(线路V≤1000V)这一产品同比增速最大,达15.6%。在此产品出口前十目的地中,出口土耳其同比增速最大,达103.8%,出口金额为0.6亿美元;出口俄罗斯同比增速位居第二,达90.4%,出口额为0.9亿美元,主要归因于俄罗斯持续受到国际制裁,美欧企业纷纷撤离俄罗斯市场,为其他国家低压电器进入俄市场让出空间和增量。

三

美国低压电器

全球进口情况

由于过去一段时间欧美金融行业的快速收缩、受能源危机的影响,欧美经济波动,导致向全球释放订单量不足。据海关统计,2023年1-5月,美国低压电器进口57.6亿美元,同比增长1.6%,贸易逆差达4.5亿美元。前三进口来源地及占比分别为墨西哥(30.9%)、中国(16.7%)、德国(6.4%)。美国自墨西哥进口17.8亿美元,同比增长14.9%;自中国进口9.6亿美元,同比下降13.2%;自德国进口3.7亿美元,同比增长5.2%。

四

我国低压电器

现存挑战

(一)世界经济恢复放缓,全球跨国投资低迷

2023年上半年,全球经济衰退风险上升、外需增长持续放缓依然是我低压电器产业外贸面临的严峻考验。中国银行研究院近日发布的《2023年三年季度金融展望报告》中认为欧美银行业的流动性风险为全球金融体系都带来新的不确定性,《报告》表示,2023年第二季度,全球经济下行势头有所放缓,通胀持续回落,但复苏化特征日益突出,其中全球制造业和商品贸易部门复苏疲软,亚太等出口导向型经济体增长承压。经济趋势上行阻力较大,我低压电器行业对外贸易正面临巨大挑战。

(二)全球供应链重构

在当前不稳定的大环境下,企业对于产业链改革十分谨慎。能源危机、出口欠款风险的上升、劳动力短缺等问题都是企业需要应对的挑战,对于发展中国家来说,由发达国家制定的全球经贸规则对自身不利。在全球化的布局下,生产链条较长,各个国家专注其中某一个环节,整个生产链条存在一定风险。目前,我低压电器出口附加值低的劳动密集型产品占比较高,在全球价值链中,往往低端的产品或低端环节的生产,在进行产业升级的过程中,又会受到打压和阻碍。

(三)我国低压电器出口商品结构低级化

目前,中国出口的低压电器产品中具有竞争力的大部分是传统的劳动密集型产品,我国拥有自主知识产权的低压电器产品和高新技术产品占全国出口贸易总额比重较低,发展较为缓慢,制约了出口商品结构的优化升级。劳动密集型低压电器产品技术含量低、附加值低且不具备核心竞争力,而资本密集型产品技术含量高、附加值高且具备充足的核心竞争力。

(四)广泛的智能应用要求低压电器行业的发展加速

近年来,随着社会科技的不断进步,消费市场需求由刚需向改善型需求转变。消费者的消费倾向转为智能家电、智能安防、智能厨电、智能环电;城建规划转向建设智能城市,一系列智能应用场景的配电装备融合应用要求高度自治配电系统建设加速升级。而仅目前我低压电器掌握的大部分核心技术远不够满足配电系统的发展进程,我低压电器更需要通过技术占据产业链核心位置的趋势愈发明显,强烈推动着制造企业加速技术研发,突破壁垒。

五

我国低压电器

行业发展建议

(一)扩大有效投资政策

积极实施扩大有效投资工程,围绕保障重大项目建设、激发全社会投资活力。其中,支持推进重点领域投资,加快重大能源以及符合条件的基础设施领域等项目建设,促进低压电器产品配套安装,实施扩大内需战略。国产品牌强化财政资金保障,落实企业研发投入奖补政策,加大外贸支持力度,提振企业信心。

(二)提高自身供应韧性

发达国家重建供应链的方向是“延长价值链”和“再工业化”,也就是重新重视制造业,考虑供应链的弹性、韧性问题。一方面,我国需要提升自身的制造业生产能力,加速建立独立自主、安全可控的产业体系,使自身在全球价值链中能参与的环节更多,从而维护产业安全。另一方面,低压电器企业自身需要不断提高其供应韧性来加速企业快速回流,同时增强产业转移能力。

(三)优化产品出口结构

首先,以自主品牌、自主知识产权和自主营销为重点,建立与完善政策支持与激励机制,引导企业增强综合竞争力。其次,贯彻国家自主创新战略,支持企业自主性高技术产品出口,推动我国低压电器产品由低附加值的劳动密集型产品向高附加值的资本密集型产品转型,以此推动低压电器出口增长。再其次,全面贯彻落实《劳动法》等劳动保障法律法规和规章,加快劳动工资、社会保险立法,进一步完善劳动合同制度和职工社会保险制度,严格执行劳动、安全、环保标准,加强劳动保障监察执法,规范社会保险费征缴,完善出口成本构成,增加劳动者的收入。

(四)制造企业应积极投入技术升级

国产品牌利用好财政补助政策,加大技术研发,提高市占率。制造企业积极吸引和利用外资加快车间数字化转型,在科技革命和产业变革加速演进过程中,大数据、物联网、人工智能等对产业链各个环节的逐步渗透,将从根本上改变原有的研发方式、制造方式、贸易方式、产业组织形态,全面推进企业数字化改造,以降低订单延期率、提高生产效率、降低生产成本,促进企业良性、高效发展。攻克并应用新一代电力电子技术、物联网技术等一系列核心支撑技术,以此构建更为系统的新型配用电系统。抬高企业发展展望,加快企业高质量发展。

六

我国低压电器

现存挑战

低压电器产品产量数量大、应用行业广泛,而全球经济恢复缓慢、建筑行业供需双弱,导致其进出口表现均呈下降态势。展望第三季度,全球流动性和融资环境持续收紧,世界经济面临多重下行风险,增长依然疲弱,严重冲击出口订单。

预计2023年第三季度,我国低压电器出口约60亿美元,同比下降约5%;预计2023年全年,我国低压电器出口230亿美元,同比下降3%左右。

(执笔:中国机电商会 低压电器分会 张森)