计算机、手机等下游消费电子产品需求持续低迷,企业芯片库存高企致备货放缓,主流产品价格下跌,叠加高基数因素,2023年上半年,我国集成电路进出口降幅均有扩大。但随下游细分市场需求回暖、库存消耗推动集成电路产能利用率逐步恢复,预期下半年行业将逐步回稳。

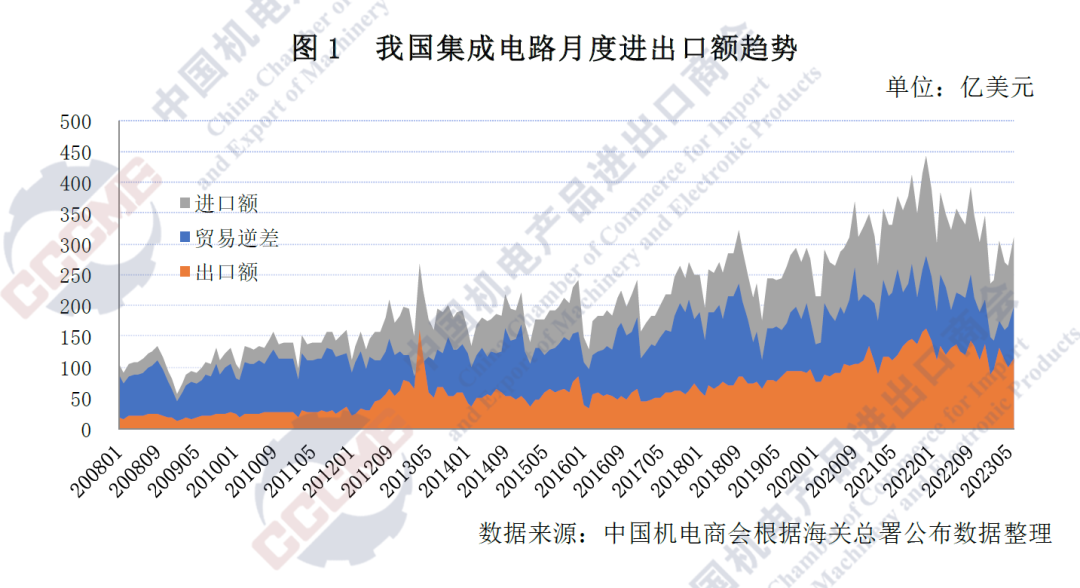

海关总署统计,2023年上半年我国集成电路出口额同比下降17.8%至634.2亿美元,进口额同比下降22.5%至1626.1亿美元,全年贸易逆差同比下降25.2%至991.9亿美元。

一

受下游消费电子需求低迷影响,

全球半导体市场明显收缩

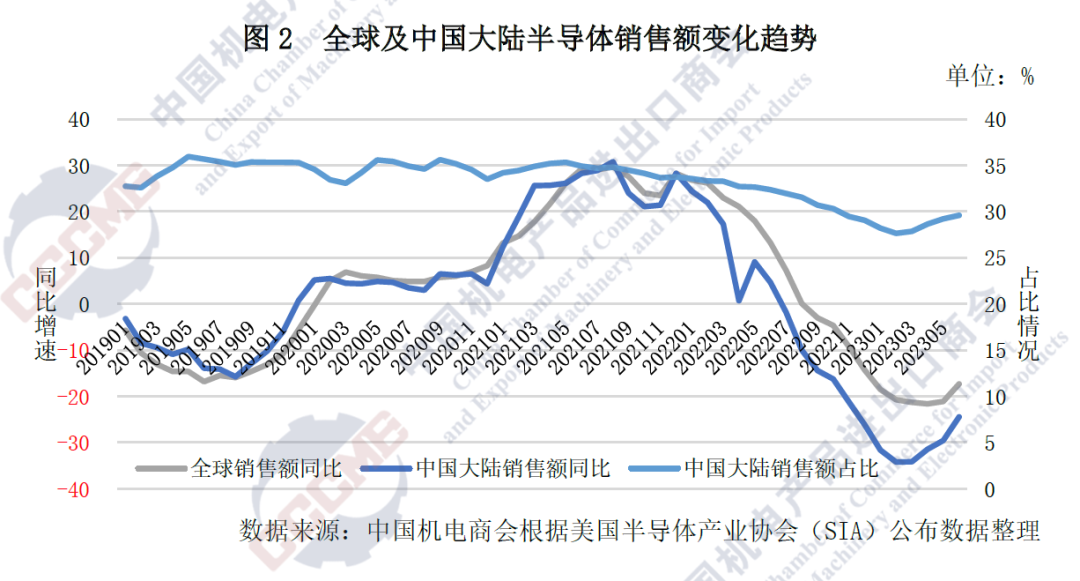

全球半导体行业景气度从2019年下半年起至2022年初显著回升,新能源汽车、人工智能、可再生能源和智能设备等新兴需求将在未来驱动半导体行业发展。美国半导体行业协会(SIA)数据显示,2022年全球芯片销售额达5735亿美元的历史最高水平,同比增长3.2%。

2023年以来,受消费电子产品需求下滑及宏观经济低迷影响,全球半导体行业进入需求疲软、高库存阶段,市场明显收紧。行业主营企业营收和利润普遍萎缩,高通、台积电、三星、SK海力士等外资企业,以及中芯国际、长电科技等本土企业二季度业绩下滑明显。

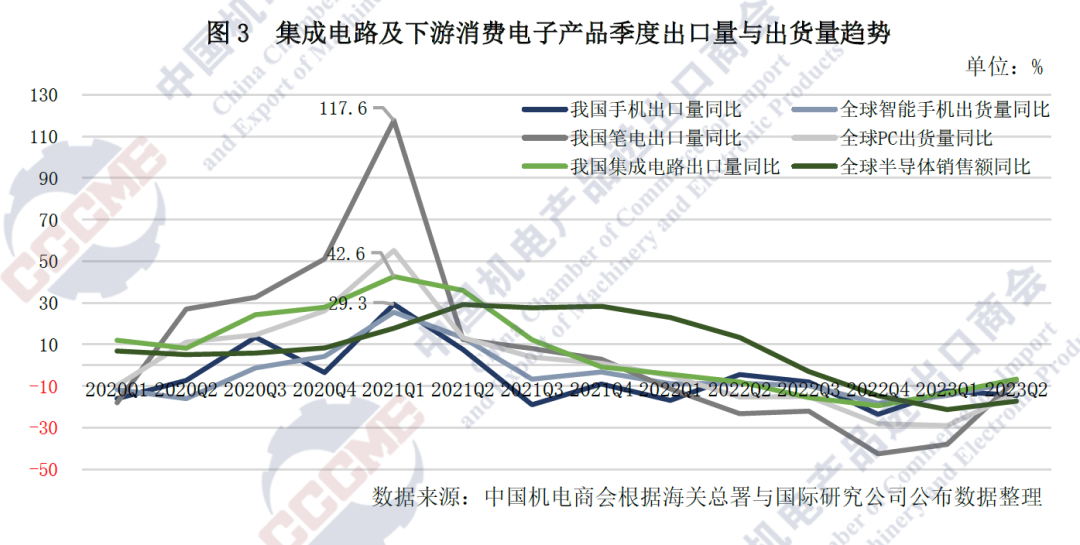

作为电子信息技术产品最大的生产、出口和消费国,我国拥有全球智能手机、计算机等消费电子细分行业70%以上的产能,整机制造所需的集成电路进出口明显受到全球需求变化影响。作为全球最大的半导体市场,中国大陆2023年上半年销售额为693.6亿美元,同比下降30.9%,在全球占比28.4%,较上年同期下滑4个百分点。手机、笔电等典型产品出口量增速在2021年第一季度后波动下降,在2022年后开始负增长。电子信息行业进出口趋势同全球需求变化节奏基本一致,集成电路受此影响承压明显。集成电路与其下游产品出口量、需求变化情况可参见图3。

二

全球半导体库存高涨,

我国产量回落明显

下游需求低迷致芯片库存明显上涨,引致我国集成电路进出口同比下降。据行业数据统计,二季度台湾省存储芯片制造商的库存价值已高于2022年底,三星、SK海力士截止6月底的库存同样为历年高档水位。韩国产业通商资源部数据显示,韩国2023年半导体库存以近27年来最快的速度增长,受此影响,韩存储芯片等核心部件价格暴跌。随着对个人电脑、智能手机、平板电脑和其他消费电子产品的需求大幅下降,半导体市场进入明显的调整周期,库存处于高水平,制造商正在减少产量以适应当前的市场需求,集邦咨询预估:2023年晶圆代工产值将年减4%,产能利用率滑落。

因此前半导体产能供不应求以及各国不断加码外商投资与产能本地化优惠政策,行业投资需求已被提前满足,当前主营企业对投资普遍持谨慎态度。英特尔、台积电、格芯在内的全球十大半导体厂年度投资预计同比下降16%,时隔4年由增转降,其中对存储芯片的投资下降明显。

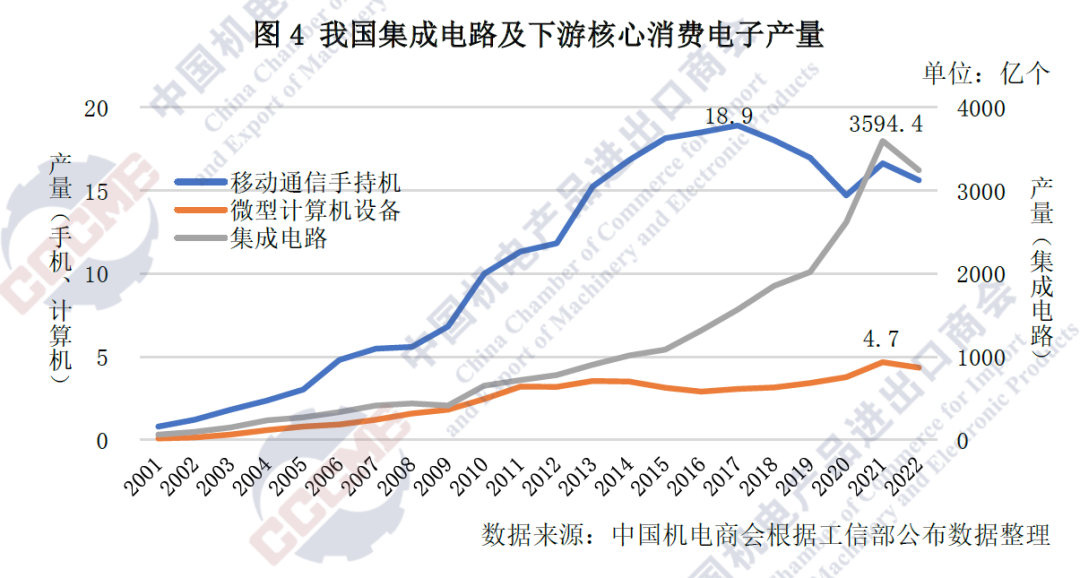

近年,我国半导体产能稳步提升,在全球供应端逐渐占据重要位置。以台积电、三星为代表的外资厂商主导全球产能,在韩国、台湾省之后,近年中国大陆晶圆产能全球占比已超16%。但2023年市场低迷致集成电路的产量连续走低,工信部数据显示,2023年上半年中国集成电路产量1603.3亿块,同比下降6.1%,其主要下游电子产品的产量均有所下降。

三

上半年我国集成电路进出口额双降,

贸易逆差规模缩小

截至6月,我国集成电路进出口额已连续12个月以上同比下降,行业进出口颓势明显。海关总署统计,2023年上半年我国集成电路出口额同比下降17.8%至634.2亿美元,占我国货物出口总额比重下降至3.8%,但出口额较疫情前的2019年同期仍高出38.7%;进口额同比下降22.5%至1626.1亿美元,占我货物贸易进口额的13%,该比重较上年同期减少近3个百分点;贸易逆差规模进一步缩小,较上年同期减少334.6亿美元至991.9亿美元,同比下降25.2%。

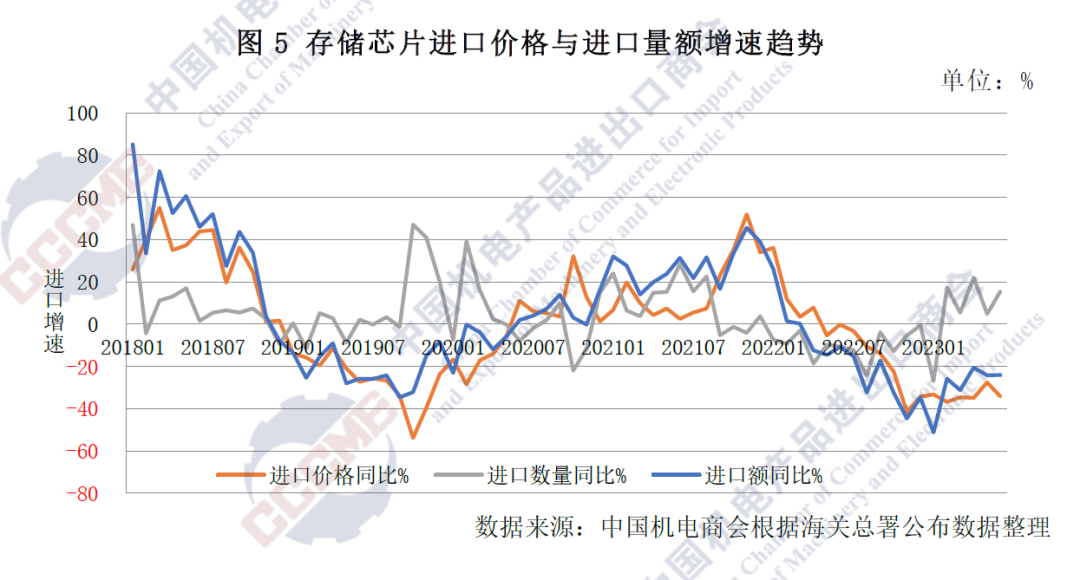

受需求低迷直接影响,产品价格松动,上半年我集成电路进出口平均单价分别同比下降4.8%、8.6%,2023年以来连续多月下滑,明显拖累我集成电路贸易额。细分产品中,占我集成电路进出口额超25%的存储芯片,上半年进出口单价分别下降34.1%、26.9%,受此影响,我存储芯片进出口额持续20%以上的下降。

四

上半年我国对集成电路

主要市场贸易额普遍下滑

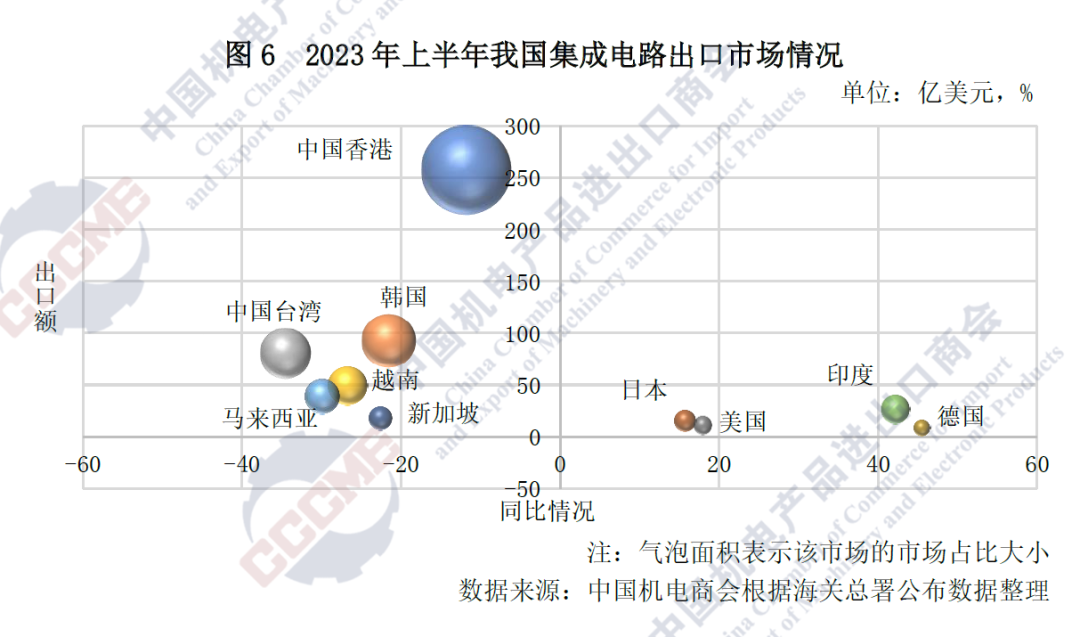

2023年上半年,我国对中国香港、韩国、台湾省、越南、马来西亚等主要市场集成电路出口额明显下滑,对东盟国家的出口额也同比下降26.1%至120.2亿美元。但受消费零部件等出口带动,我集成电路对印度、日本、美国的出口同比增长10%以上,明显高于平均水平。进口方面,台湾省、韩国、马来西亚、日本、越南是上半年我国集成电路进口主要来源地,我自绝大多数进口来源地的进口额同比均有下降。

印度市场在上半年逆势增长,我集成电路对印度出口同比增长42%至26.7亿美元,除去2023年1月的下降,我对印度出口额已同比增长32个月,较2019年同期扩大1.3倍。印度当地零配件产能尚不足以满足本土日益增长的需求,疫情以来,印度自我进口集成电路及相关上游零部件产品增长明显,2023年上半年自我国进口处理芯片同比增长69.8%至10.6亿美元。

2023年上半年,广东省集成电路进出口总额784亿美元,同比下降16%,以34.7%的占比排名第一。江苏省、上海市分列二、三位,两地进出口总额分别同比下降34.5%与4.5%。此外,山东省、北京市延续逆势增长态势,进出口额同比增长8.4%、39.8%。山东省近年积极推动国产芯片等关键器件的替代应用,支持海尔、海信、浪潮、歌尔等龙头企业加大研发力度。北京市同样鼓励产业落地,京东方、中芯北方、北方华创等企业积极投产,拉动本地产业增长。

五

台湾省、韩国依旧是

我集成电路的主要进口来源地

台湾省、韩国是我国集成电路进口的最主要来源地。我国自上述两地进口额分别为624.2亿美元和304.7亿美元,同比分别下降21.4%和29.7%,合计占比为57%。台湾省在集成电路产业链中的晶圆代工、封测等环节中处全球领先地位。但同样受到库存调整与消费不振影响,总部位于台湾的代工龙头台积电,二季度营收同比下滑10%,净利润同比下滑23%,其他主营厂商情况相似,拖累台湾省集成电路整体出口。

我国仍为韩国最大的出口市场,而韩国也是我芯片进口的第二大来源地,约占我国芯片进口总额的1/5。韩国产业通商资源部数据显示,2023年6月,韩国半导体出口同比下降27.9%至90亿美元。受下游行业需求下滑、库存积压以及上年高基数等不利因素影响,存储芯片等核心半导体部件价格暴跌,拖累韩半导体出口连续11个月同比下降。其中,6月韩存储芯片出口48亿美元,同比下降38.8%。作为全球经济“金丝雀”,韩国芯片出口持续回落体现了全球电子信息市场的低迷,我国集成电路贸易额将继续承压。韩国的三星、海力士合计占全球存储芯片市场的70%,2023年上半年,我国自韩进口存储芯片同比下降39.7%至150.4亿美元,占我国存储芯片进口总额(356.2亿美元)的42%,进口规模及比重均较上年同期有明显下滑。

六

美国芯片法案、产业结盟等

限制措施提升我国产业供应链风险

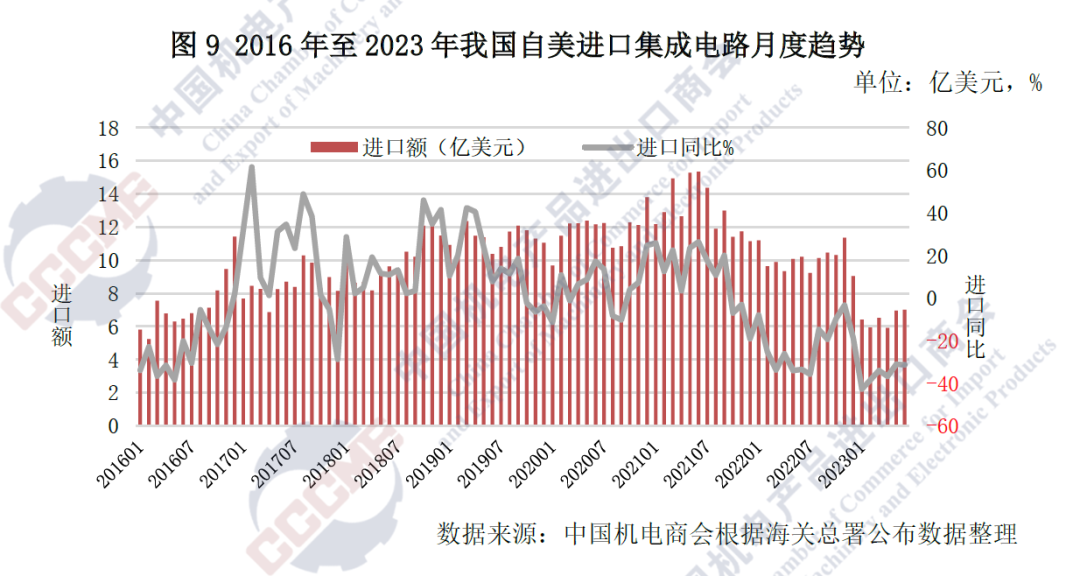

美国在半导体领域的领导地位是其成为全球最大经济体和技术领先的重要原因,美国半导体企业占据全球约五成的市场份额,其中以上游核心半导体器件及精密通讯器件的供应为主。集成电路是我国自美进口的重点商品之一,但受需求及贸易摩擦影响,2023年上半年,我国自美进口集成电路同比下降35.9%至38.7亿美元,已连续21个月同比下滑,自2021年同期的83.3亿美元已下降53.5%。此外,自美进口半导体制造设备也已连续五个季度同比减少。

近年芯片应用范围扩大,高资本支出、技术密集型的晶圆代工厂在半导体产业链的地位日益凸显。美国政府加大支持国内半导体制造,确保其供应链安全及产业全球领先地位,提出《芯片法案》等限制措施,法案除吸引芯片制造商在美建厂之外,同样也包含了获补企业在未来十年内禁止在中国大陆新建或扩建先进制程工厂的内容。法案实施一年以来,已收到460份企业意向书。

此外,美国、荷兰、日本等国接连出台措施,有意结成联盟,保证自身半导体供应链安全可控,削弱我国高端芯片制造能力,限制我电子信息产业发展。当前美国在上游的半导体设计中占主导地位,而荷兰、日本在中上游的半导体材料与制造设备中拥有多家龙头厂商。日本5月23日宣布将先进芯片制造设备等23个品类追加列入出口管理的管制对象,荷兰也于6月30日公布新的出口管制措施,将限制ASML的更多芯片制造设备运往中国。受近期多种不利措施影响,我国相关企业正积极寻求相关产品替代、提升供应链安全。

七

我国集成电路进出口

全年预计维持同比下降态势

社会经济的信息化、数字化,确保全球半导体市场长期需求看好。作为全球电子信息产品重要的生产和出口基地,我国在计算机、通信、消费电子等领域仍处产能主导地位。此外,国内半导体产业稳步发展,在半导体设备、材料、制造工艺等薄弱环节寻求突破。未来伴随供应链稳定性和安全性提升,行业长期有望受到助力增长。

由于下游消费电子行业需求疲软影响,企业明显降低芯片库存备货,主要产品价格下跌,世界半导体贸易统计组织(WSTS)预测2023年全球半导体市场将出现两位数下降。此外,复杂严峻的国际经贸形势将继续影响半导体行业和电子信息制造业的国际产能布局,进而将影响我国集成电路进出口表现。综合分析,2023年我国集成电路进出口额将延续下降趋势,全年出口额预计同比下降13%,进口额同比下降约15%。

(执笔:中国机电商会 电子信息分会 何义)