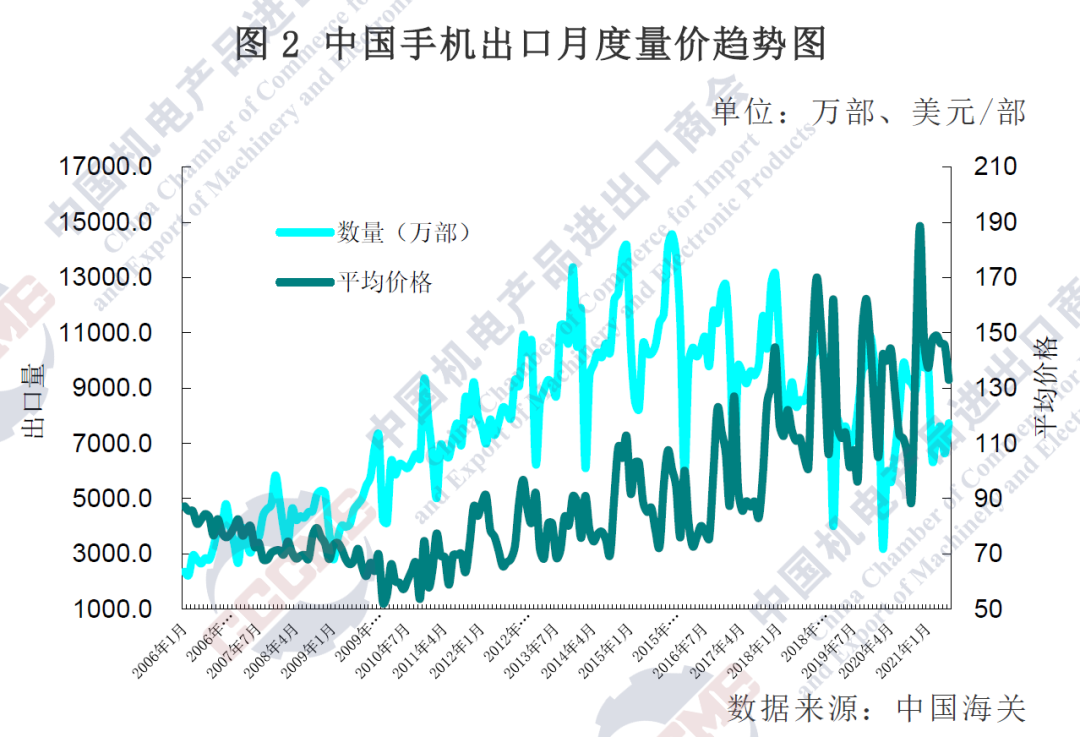

中国海关统计,2021年1至6月,我国手机出口649.1亿美元,同比增长33.5%,保持单一商品出口额首位,占我国货物出口总额的4.28%,两年出口平均增速为13.72%。出口量为4.552亿部,同比增长17.8%,两年出口平均增速为2.01%。出口单价同比增长13.34%至142.6美元,较2019年同期(114.7美元)同比增长24.3%。

我国手机产能约占全球七成比重,在全球供应链和生产组装环节占据重要位置,满足国内需求的同时出口供应全球市场,全球疫情反复,中国供应链快速恢复弥补其他国家产能缺口,但中期仍面临产能国际重构的增长压力。

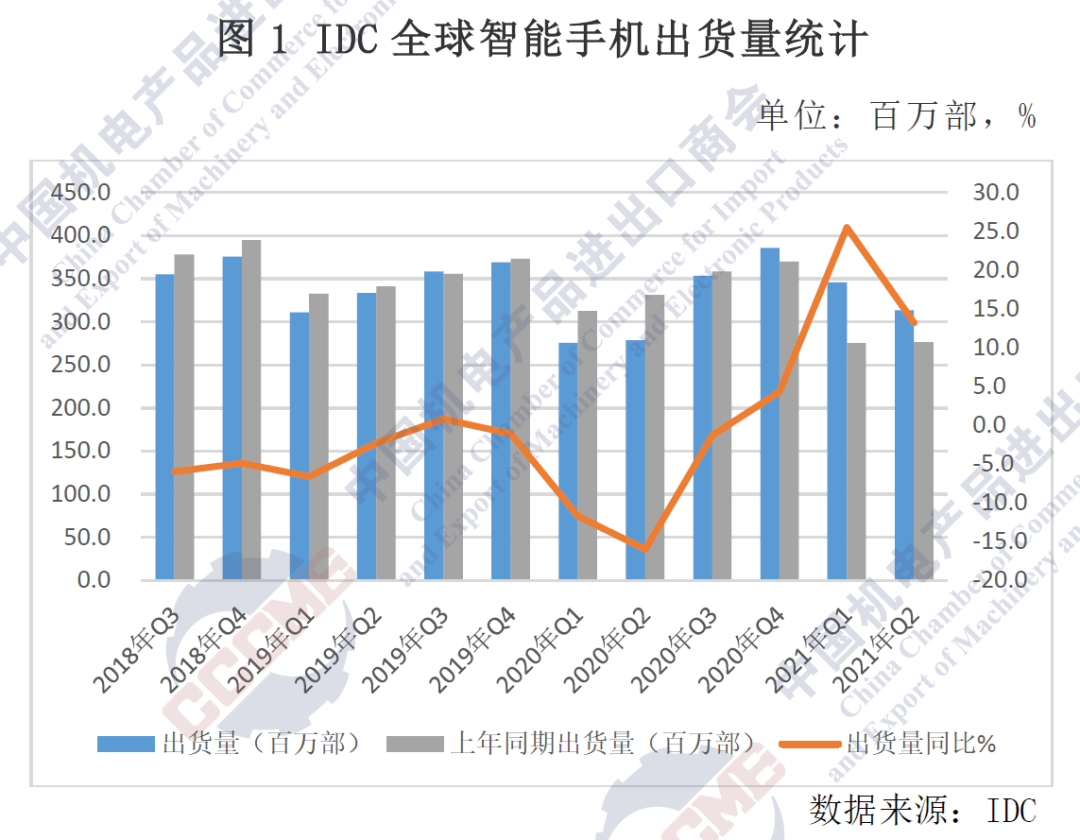

国际数据公司IDC数据显示,2021年第二季度全球智能手机出货量同比增长13.2%至3.13亿部,全球需求已连续第三季度取得增长,这种增长来自压抑多年的换机周期及5G产品的推动。二季度伴随各大厂商新品发售推迟,华为出货量持续下降,以及LG退出智能手机业务,全球市场份额正在重新调整。

品牌方面,三星以5900万部出货量连续两个季度位于首位;小米出货量同比增长86.6%至5310万部,超越苹果首次排名第二,市占率达到16.9%;苹果公司以4420万部的出货量跌至第三;OPPO和vivo分别以37%及33.7%的高增速继续分列四、五位。

2019年度手机出货量曾达2.4亿部的华为,当年同比增长16.8%,是当年提升最明显的品牌。但由于美国出口管制造成的零部件禁售,尤其谷歌GMS服务的限制,华为手机海外销售持续下滑,2021年上半年已跌出前五大厂商。

2020年,全球智能手机市场出货量为12.9亿部,同比下降5.9%,是自2016年达到14.73亿部的顶峰之后,连续第四年度同比负增长。但全球市场第四季度已经在各大厂商新品的推动下开始回暖,出货量同比增长4.3%。

2021年1至6月,我国手机市场整体出货量快速增长,5G手机渗透加速,但月度开始出现下降表现。6月,我国手机出口102.8亿美元,同比增长11.1%,已经连续第8个月同比增长;但当月出口量同比下降5.3%,至7730.4万部。

5G渗透加速,推动全球智能手机需求增长好于预期,并拉动平均价格提升。6月份我国手机出口平均单价同比增长17.3%至132.9美元,也是出口额保持增长的主要原因。全球芯片供应紧张仍将制约智能手机出货节奏和市场销量,二季度各大头部厂商均未发布旗舰产品,但由于智能手机一直是高制程芯片的最大应用领域,上游供应相对稳定,受影响程度将明显低于汽车、PC等行业。

往年我国手机出口已呈现“量降额增”趋势,2020年我国手机出口1254.5亿美元,同比增长0.87%,出口量为9.66亿部,连续两年低于10亿部水平,也是连续第五年的负增长,较2015年出口量顶峰时期减少3.77亿部。自2018年3月开始,出口量曾连续26个月同比回落(除去2019年12月1.7%同比增长)。

2021年1至6月,中国香港、美国、日本、荷兰、俄罗斯等为我手机出口主要目的地。前十大出口目的地中,发达地区占比42%,出口额为272.3亿美元。上半年我对东盟国家出口手机共计53.8亿美元,同比增长30.2%,其中对越南出口同比增长19.9%至8.88亿美元。

香港是我国手机出口重要的转口港,上半年超过1.6亿部手机通过香港转口其它市场,占总体出口量的35.2%,比重较2016年同期峰值(58.45%)下降超过23个百分点。其余主要市场中仅对阿联酋与捷克有出口额5.8%的同比下降。

美国对华301调查曾将手机列入3000亿美元的加征关税清单,但中美第一阶段经贸协议签订后,手机暂不加征关税。中国海关统计,1至6月我国手机累计对美出口158.4亿美元,同比增长38.7%(上年同比下降0.9%);出口量增长25.5%至4875.5万部,分别占出口额和出口量的24.4%和10.7%。海外疫情扩散导致美国供应受限,叠加全球手机市场需求增长,是我国对美出口手机量额及占比提高的主要原因。

美国商务部数据显示,2021年前6个月美国从中国进口手机同比增长45.3%至202.2亿美元,占其进口来源的82.1%(上年同期占比75.2%),略低于笔记本电脑252.6亿美元的进口额,是自中国进口额第二大的商品。

美国苹果公司的iPhone手机主要由富士康、和硕等台资代工厂在中国的工厂组装出口。上半年苹果智能手机全球出货量为9940万部,同比增长33.8%,也是我国手机出口额增长的原因之一。

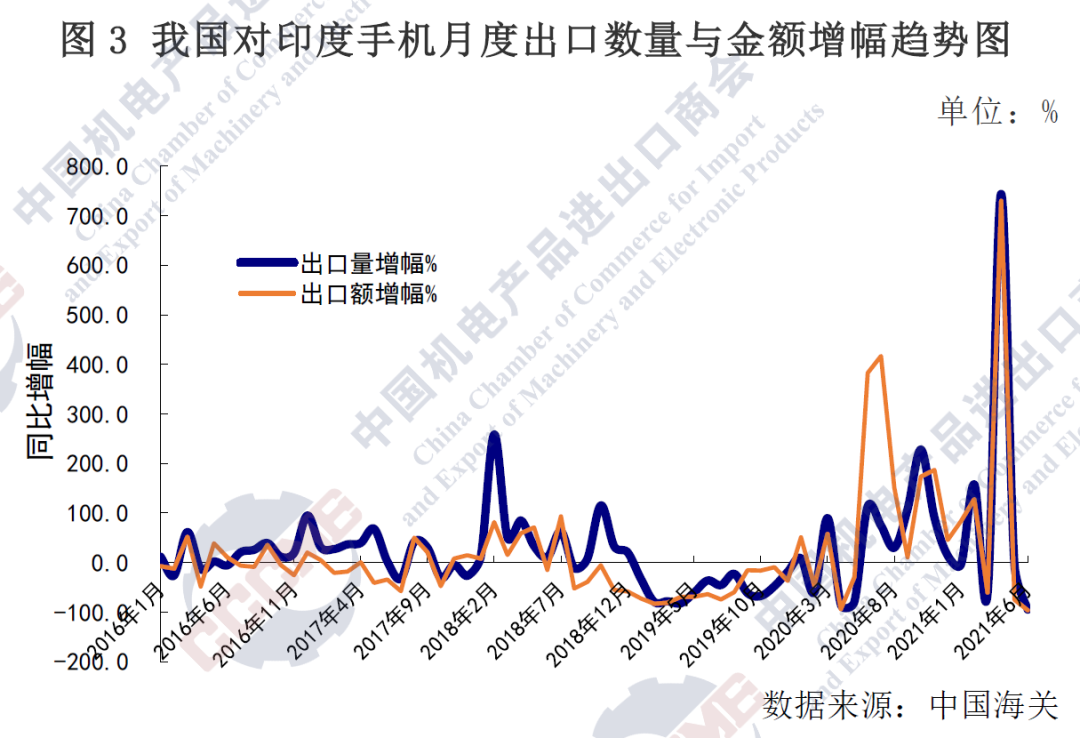

印度是人口大国,较低的智能手机普及率意味着巨大的市场空间。作为全球第二大手机市场,三星、富士康、小米、OPPO、Vivo、一加等手机厂商均已在印度设立工厂,或由代工厂在当地生产。印度政府此前已启动“印度制造”和“数字印度”政策,以及促进电子元件和半导体制造(“SPECS”)和大型制造生产激励(“PLI”)等相关计划,通过持续提高手机整机和零部件的进口关税以及相关鼓励政策,吸引涉及手机制造和特定电子元件在内的外资企业在印度投资建厂并出口全球,推动印度高科技行业本土化。

印度海关统计,印度手机进口量已经从2014年的2亿部降至2020年的1603.9万部,萎缩了92%,自中国的进口量更是从1.79亿部降至928.6万部。今年1至4月,印度手机进口量同比下降16.5%至137.9万部。国际数据公司Canalys数据显示,2021年二季度,小米、vivo等中国厂商的出货量在印度市场合计占比已超七成。在市场向5G转变的过程中,中国厂商将得到更多发展机会。

进入2021年以来,以印度、越南为代表的手机生产国再次受到疫情扩散影响,叠加宏观经济环境严峻、零部件供应有限和运费上涨等不利因素,导致印度、越南手机供应受限。5月印度国内超半数地方政府已选择“封城”,当地手机产业链受到严重冲击。富士康在印度的一家工厂逾100多名工人被确诊感染,该工厂苹果手机减产超过50%。同时,我国手机对印度出口也波动明显,中国海关统计,1至6月我对印度出口手机同比下降32.5%至728.7万部。

由于新冠疫情在越南蔓延,三星等工厂停工并提交隔离计划,使三星在越南的工厂产能严重受限,进而影响全球电子信息供应链,其手机业务营收及出货量全球市占比在二季度已有所下滑。三星过去已在越南8个工厂和研发中心投资超过173亿美元,是该国最大的单一外国投资者,占越南总出口约五分之一。由于其在中国手机零售市场份额早已不足1%,三星撤出在中国的所有手机产能布局并加强半导体投资,手机产能则更多集中在越南和韩国本土。

以越南为代表的东南亚地区具备可观的人口红利,且目前其教育普及程度已有较大改观。为积极对外开放、吸引外资流入实行了各种税收优惠,短期会成为我国电子信息行业产业链外迁的首选。除三星外,苹果公司全球的200大供应商,已有16家在越南给苹果供货,歌尔股份和立讯精密均在越南增资。

新冠肺炎疫情在全球范围内的反复,使世界经贸形势更加错综复杂,尽管作为重要信息终端的智能手机需求相对刚性,但经济低迷使得全球消费者开支趋于谨慎,全球手机用户普及率的提升导致的需求减缓,以及手机市场增长重心转向发展中国家导致的产能本地化,在长期将会继续使我国手机出口承压。

由于受到成本提升、关税等因素影响,国内部分手机产业主动进行结构化升级转型,更聚焦在高附加值的产业链环节,将部分低附加值产业主动外迁。短期来看,疫情下以印度与越南为主的国家继续加快吸引外资,吸引部分手机基础制造业迁移,订单的转移预计影响我国手机出口表现。

全球智能手机需求在连续4年下降后,各大市场研究机构普遍认为该市场将持续加速复苏,预计在2021年将同比增长7.7%,作为全球手机重要的生产和出口国,我国手机出口将继续受全球需求变化的影响。5G手机渗透率提升对平均单价的拉动仍是出口额增长的最重要支撑因素,但疫情恐使消费者压缩开支,尤其我国出口订单或在全球疫情好转后继续向外转移,预计全年手机出口量在连续5年萎缩后小幅增长2.9%,出口单价的提升将带动出口额增长7.6%,预计约为1350亿美元。

推荐阅读