半导体产业上下游供应恢复及车用、工业用芯片驱动全球需求维持增长,国际主营企业扩建产能逐渐释放,供需两端拉动上半年我国集成电路进出口额同比增长。但计算机、手机等下游电子消费行业需求不振使得企业明显降低芯片库存备货,同时叠加高基数因素,我国集成电路进出口增速将继续放缓。

全球集成电路需求长期旺盛,短期部分放缓

中长期看,数字经济、智能应用、终端需求共同驱动半导体市场增长,行业当前仍处于正常的季节性趋势和需求增加的显著回升周期。美国半导体协会(SIA)数据显示,二季度全球半导体产品的销售额达到了1525美元,同比增长13.3%,环比今年一季度增长0.5%。

作为电子信息技术产品最大的生产、出口和消费国,我国拥有全球智能手机、计算机、电子消费品等细分行业70%以上的产能,整机制造所需的集成电路进出口随全球需求变化而波动。根据SIA统计,2021年中国市场仍是全球最大的半导体市场,占全球销售额比重34.6%。

不同于2021年半导体行业的整体旺盛、各类芯片价格攀升、下游厂商紧备库存,2022年受制于全球通胀、疫情管控导致的供应物流不畅、下游消费品出货量下滑等因素,全球半导体短期需求呈放缓趋势。SIA数据显示,全球半导体市场同比增长率从2月的32.4%降至3月的23.0%,特别是中国市场从2月的21.8%下降到了17.3%。

我国半导体产能稳步扩大,行业供给恢复

近年来,我国半导体产能稳步提升,在全球供应端逐渐占据重要位置。全球四分之三的半导体产能集中在东亚地区,以台积电、三星为代表的厂商共同主导全球产能,中国大陆产能全球占比已超16%,位列第三位,韩国和台湾省晶圆产能在全球占比分别为23%、21%。

2021年,全球半导体需求旺盛,各晶圆代工厂产能利用率接近满载并积极扩产,产能预计在2022年下半年到2024年逐步释放。其中,台积电、三星、联电、中芯等主营厂商在大陆均有投产,预计进一步扩大我国大陆地区的产能占比。

全球供需两端的变化,影响企业明显放缓芯片备货计划,库存积压现象明显,叠加上半年供应链受阻、物流不畅等因素,共同影响我国集成电路进出口波动。集邦咨询数据显示,二季度晶圆代工厂出现砍单潮,下半年产能利用率将滑落,其中8英寸厂产能利用率约落在90-95%,12英寸成熟制程预计维持在95%。此外,行业面临跌价压力,存储芯片等主要产品预期降价10%,在出货量和价格的双降下,下半年部分厂商营收将较上半年收缩,进一步影响需求。

上半年我国集成电路出口额同比增长明显,短期仍将依赖进口

全球半导体行业稳定增长及信息化带动长期需求扩大,全球半导体产品长期维持高需求,电子信息产业国际化布局加速,是我国集成电路贸易额保持正增长的主要原因。

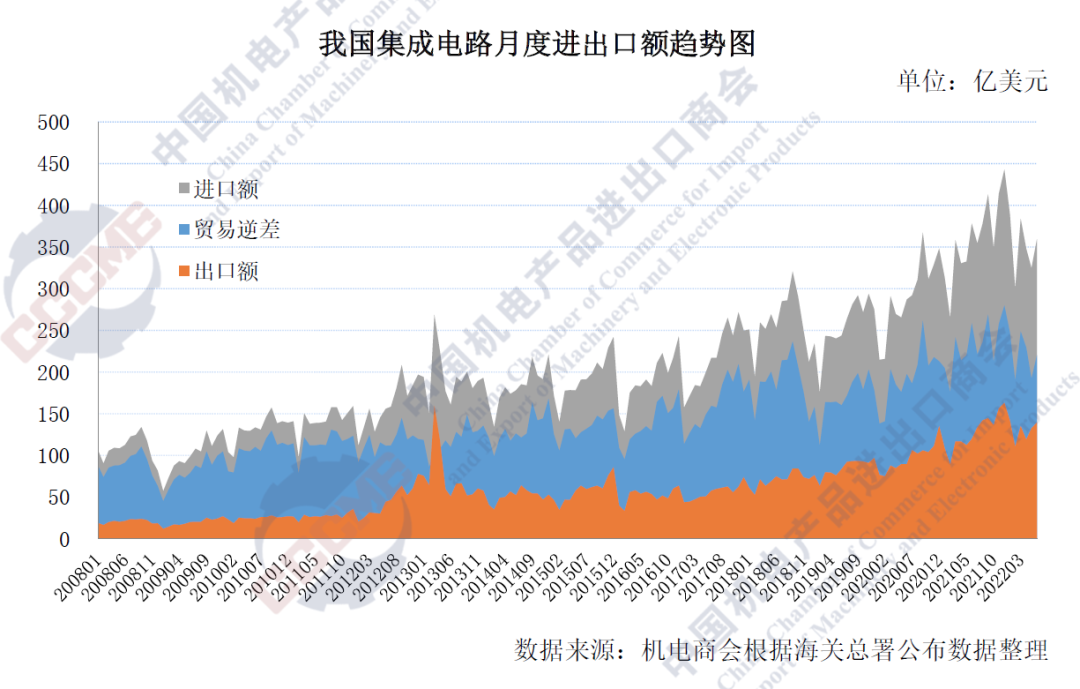

海关总署统计,2022年1至6月我国集成电路出口同比增长17.2%至776.2亿美元,为出口额最大的单一商品,占同期我国货物出口总额的4.5%,出口量同比下降6.8%至1410.4亿个。进口同比增长6.4%至2101.8亿美元,占我全商品进口总额的15.6%,进口量同比下降10.4%至2796.7亿个。贸易逆差同比扩大12亿美元至1325.7亿美元。上半年出口额同比增速趋稳并开始与进口额增速出现差异,至6月我国集成电路出口额已连续42个月维持同比增长。

一季度,受江苏、上海、深圳等重点地区疫情防控、产业上下游供应限制及上年较高基数的影响,集成电路进出口量出现明显下滑,至6月进口量已连续7个月、出口量已连续4个月同比下降。

我国集成电路与各主要市场贸易均有增长,香港、台湾省、韩国、越南、马来西亚是我国重要的出口市场,至台湾省的出口同比增长24.2%至122亿美元。台湾省、韩国、马来西亚、越南、日本是我国重要的集成电路进口来源地。其中,自台湾省和韩国的进口依然稳定增长,自两地进口额占集成电路总进口额的58.3%。

上半年我国集成电路对印度出口同比增速明显,出口额同比增长81.2%至18.8亿美元,连续21个月同比增长,较2020年同期增长超2.5倍。究其原因:一方面,印度政府近年加码补贴额度,吸引了国际主营企业在本地投资入驻;另一方面,受益于信息化、数字化转型带动,印度国内半导体需求持续扩大。

我国集成电路行业中上游短期仍将依赖进口,半导体材料与设备国产化率平均估算不足20%,海关总署统计,上半年我进口集成电路同比下降10.4%至2796.7亿块,同期我产量同比下降6.3%至1661亿块,可见我大陆区域产量远不足以满足自身庞大需求,仍需大量进口。半导体分析机构IC Insights报告显示,2021年中国大陆半导体产量占我国1865亿美元市场总量的16.7%,虽然高于10年前2011年的12.7%,但其中本土公司仅占6.6%。

台湾省、韩国依旧是我集成电路进口主要来源地

台湾省、韩国是我国集成电路进口的最主要来源地区。上半年我国自两个地区分别进口793.8亿美元和433.7亿美元,同比增幅分别为15.2%和10.3%,合计占比为58%。

中国台湾地区在集成电路产业链中的晶圆代工、封测等环节中均居全球领先地位,总部位于台湾的全球晶圆代工龙头企业台积电,二季度营收同比增长43.5%至181.6亿美元,净利润同比增长76%至85亿美元,拉动我国自台湾地区的半导体进口规模扩大。自2021年开始,台积电已计划在美国亚利桑那、中国南京、台湾高雄、日本熊本等地投资扩产。

数字经济发展、晶圆代工订单增加和5G芯片需求的扩大,推动韩国半导体行业稳定增长。韩国产业通商资源部公布数据显示,2022年上半年,韩国半导体出口同比增长20.9%至695亿美元,创造半年新高,保持第24个月同比增长。韩国的三星、海力士合计占全球存储芯片市场的70%,上半年我自韩进口存储芯片249.4亿美元,占我国存储芯片进口总额(518.2亿美元)的48%、自韩进口全商品(1028.9亿美元)的24%。

美国芯片法案初步通过,产业供应链安全提升

美国在半导体领域的领导地位是其成为全球最大经济体和技术领先的重要原因,美国半导体企业销售额在全球约占五成市场份额,并呈现稳定的年度增长,其中以上游核心半导体器件及精密通讯器件的供应为主。

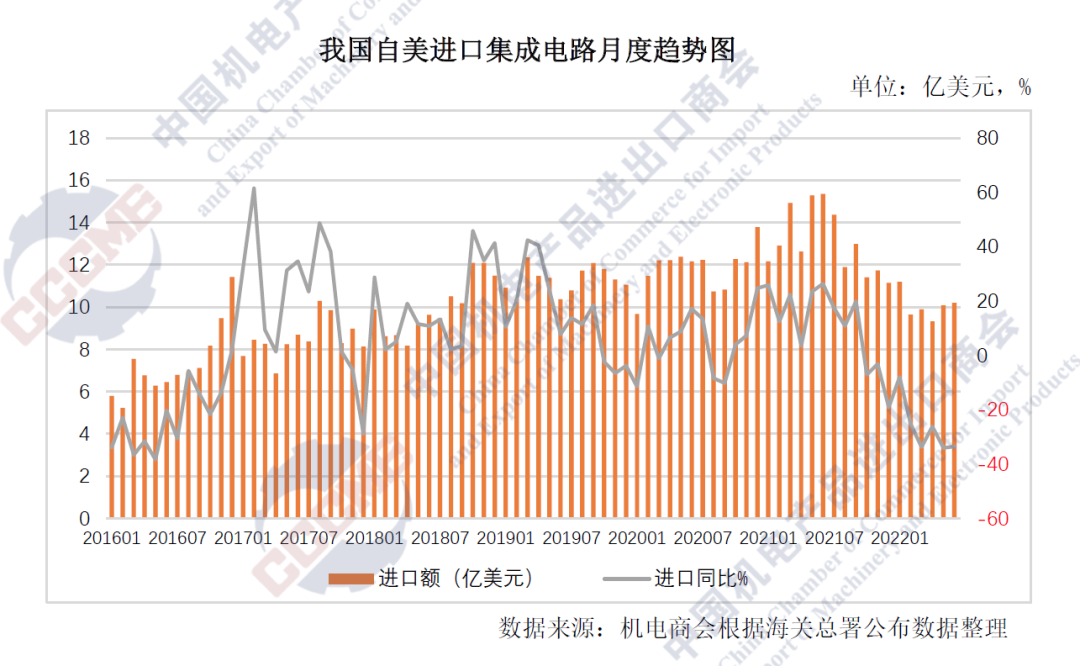

集成电路是我国自美进口的重点商品之一,但受供应端影响,上半年我国自美进口集成电路同比下降27.6%至60.3亿美元,连续9个月同比下滑。中国在半导体设备、芯片设计等上游关键环节,对美依存度仍然较高,此前我国企业被列入实体清单采取的器件禁售普遍为信息技术的短板领域。

近些年,随着芯片应用需求高涨,高资本支出、技术密集型的晶圆代工厂商在半导体产业链的地位日益凸显。伴随生产东移,2020年美国本土的晶圆制造厂仅18家,半导体产能全球份额仅有12%。在全球疫情恶化供应链安全的情况下,美国政府开始大力支持以芯片设计、晶圆制造等环节为代表的半导体产业,确保其供应链安全及产业全球领先地位,包含520亿美元配套补贴的美国《芯片法案》近日在美参议院投票通过。台积电、三星、英特尔和格芯已宣布在美国扩大投资半导体制造业务。法案除吸引芯片制造商在美建厂之外,同样也包含了获补企业在未来十年内禁止在中国大陆新建或扩建先进制程工厂的内容,制约我国半导体产业发展。

日本及欧盟等国家与地区推动制造本土化

日本在全球半导体市场所占份额近几年来已降至10%左右,主营企业广泛布局在行业中上游的半导体材料、设备等关键领域。硅晶圆领域,信越化学和SUMCO两家日本企业占比超50%;光刻胶领域,日本企业所占份额达9成;半导体设备领域,日本企业占全球市场份额近四成。

海关总署数据显示,日本在半导体上游关键产品(设备、材料)方面为我国第一大进口来源。不过,日本针对其在中下游领域存在的产业链短板,已计划将重点放在芯片制造上,支持新建和扩建尖端半导体工厂的法律修正案已通过。台积电半导体研发中心已在日本茨城县正式启动,和索尼集团及电装公司合作在熊本县建设半导体工厂,其中日本政府将提供4760亿日元补贴。

欧盟委员会及其成员国一直在采取具体措施加强欧洲的半导体自主权,包括计划拨款高达350亿欧元来提升半导体生产能力。此前欧盟公布“2030数字指南针”,其中明确设定:到2030年将欧盟在全球芯片制造中的份额提高到20%的目标。欧洲各国将在此计划下积极发展本土半导体产业。其中,意大利计划在2030年之前拨出超过40亿欧元促进国内芯片制造业;德国已吸引到英特尔投资数十亿欧元建立新晶圆厂,博世也将继续加大本土投资;法国则被英特尔选定为欧洲芯片研发与设计中心,意法半导体和格芯也将合作在法国建厂;西班牙总理此前也宣布将斥资110亿欧元发展芯片与半导体产业。

供需两侧将推动我国集成电路进出口全年增长

社会经济的信息化、数字化,确保全球半导体市场中长期需求看好,世界半导体贸易统计组织(WSTS)预测2022年全球半导体市场将增长16.3%。但短期内,受消费电子需求低迷、厂商库存积压放缓补货、主要芯片价格松动等短期因素影响,全球半导体市场增幅预计将放缓。

作为全球电子信息产品重要的生产和出口基地,我国在计算机通信等整机仍处产能主导地位,对进口的需求构成支撑。同时,国内半导体产业稳步发展,在半导体设备、材料、制造工艺等薄弱环节也在逐步突破,稳定性和安全性的提升也在推动行业出口增长。

综合分析,2022年我国集成电路进出口将继续稳健增长,其中出口额预计增长约10%,进口额增长约5%。

联系人:电子信息分会 何义

联系方式:010-58280885

地址:北京市东城区建国门内大街18号(恒基中心)办公楼2座8层