预期转弱,机电出口保增长压力增加 | 第131届广交会机电外贸企业调研报告

以“联通国内国际双循环”为主题的第131届广交会于2022年4月15日至24日在线上进行,为期十天的展会吸引境内外参展企业约2.55万家,上传展品超290万件,创历史新高。

展会期间,机电商会就外贸企业经营情况做了问卷调查,600余家机电企业(企业样本描述附后)反馈显示,企业在手订单同比显著收缩、出口利润率明显下降,受访企业对全年出口预判普遍较为谨慎。海运物流、原材料成本高企仍是困扰企业的主要问题,希望加强宏观调控,打通供应链堵点。

一、机电出口惯性增长,但企业预期明显转弱

2022年1至4月,我国机电产品出口额同比增长8.86%至6339.2亿美元,贸易顺差同比增加460.9亿美元至2788.9亿美元。

然而,全球通胀导致的需求不振、原材料涨价及海运不畅,叠加国内疫情的反复,机电企业对出口预期明显减弱。调研显示,46.8%的企业预计上半年出口额同比下降,另37.8%和15.4%的企业预计基本持平和增长。不过,企业对全年出口的预期仍略好于上半年,显示企业寄希望下半年形势能有所好转。

.jpg)

二、疫情使企业产出受限,二季度出口增幅预计收窄

1至4月机电出口增幅逐月收窄,其中4月当月出口额同比微增0.11%,尽管维持连续23个月的同比正增长,但增幅明显低于3月的11.4%,也是2020年6月以来的最低增幅。

展望二季度,除了基数因素和海运不畅、原材料上涨等因素,3、4月份上海、深圳、青岛等地疫情导致的停工停产和物流不畅导致的供应链紧张,将使二季度出口承压。

.jpg)

3月我国机电进口额同比下降2.5%,为2020年6月以来的首次下降,4月进口额同比下降6.62%,除了疫情防控检验与物流原因,一定程度上预示着国内机电生产的低迷,我国机电进口主要产品为电子、汽车等行业所需的关键零部件。其中,进口额最大的集成电路4月进口457.6亿个,同比减少16.4%,连续第5个月同比下降。

以当前出口增幅较高但受疫情影响突出的汽车行业为例,深圳、长春、上海、青岛等省市陆续采取防控措施,对汽车生产及物流出运造成突出影响。不同车企均表示,正积极应对疫情防控对供应链、港口装运、芯片短缺、工厂生产等造成的短期影响,力争实现年度目标。

另外,上海周边省市疫情导致的停工停产,正在导致部分出口重点行业的订单流出,将拖累短期出口。例如苹果4月11宣布,将在印度生产最畅销的iPhone13,由富士康和纬创资通组装,同时面向印度本土市场和美国等海外市场。

三、企业在手订单普遍下降,部分行业下降明显

在手订单明显不及往年。调研显示,47.2%的企业表示,目前在手订单较上年春季和秋季均有所下降,仅有12.6%的企业表示订单同比增长,表示较上年同期增长的企业大幅减少34个百分点。

其中,在订单下降的企业中,约三成(30.1%)同比降幅在10%以内,近四成(37.8%)降幅在10%至30%之间。另外,多数企业在手订单以短单为主,近六成(58.8%)企业排产时长不足2个月。企业普遍反映,海运不畅与运价持续高位、国内疫情反复导致的供应链不畅和原材料高涨等问题,致国外客户下单意愿明显降低。

.jpg)

分行业看,家用电器、工具、工程农机、照明产品等行业企业的订单下降更为突出。其中,超过70%的家电企业表示在手订单下降,这也与家电行业一季度出口表现高度吻合。海关总署统计,截至4月份,我国家用电器出口量连续第6个月同比下降,前四个月出口量与出口额同比分别下降6.8%和5.3%。

部分行业在手订单情况占比%

.jpg)

四、原材料与海运仍困扰,企业利润持续受损

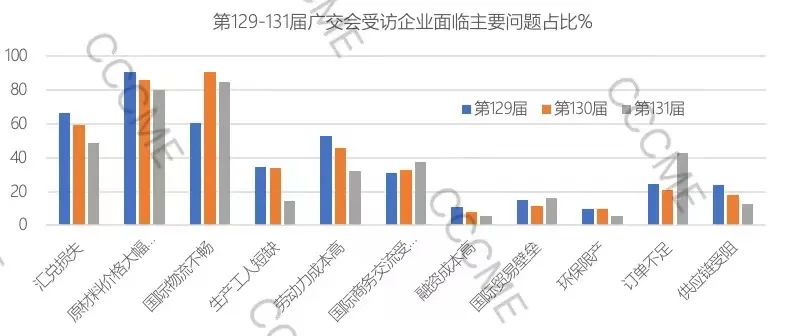

就当前外贸的痛点,原材料价格(80.1%)和国际物流不畅(84.5%)仍是受访企业反映最突出的两个问题。根据统计,自第129届广交会以来,这两个问题始终严重困扰外贸企业,导致企业利润被压缩摊薄。

调研显示,57.5%的企业表示,今年截至4月中旬的出口利润率低于去年全年水平,另有36.1%的企业表示基本持平,仅6.4%的企业有所增长。

某家电企业财报显示,材料涨价令公司内外销的盈利承压均较大,大宗材料涨价对毛利率的影响超过5个点,一季度的利润受大宗材料上涨、海运及陆运费涨价等影响较大,盈利能力继续有所下降;主营充电器等电子外设且营收主要来自海外的某电子消费品企业,2021年受国际运力紧张、跨境物流成本上升、芯片供应紧张和原材料价格上涨等影响,境外业务毛利率较2020年减少8.12%,总体销售净利率从9.57%降至8.15%。

另外,行业供应链利润分配不均、“上肥下瘦”的特点依然突出。景气度较高的锂电池行业产销两旺,一季度出口额同比增长56.8%,但上游的电池级碳酸锂价格的大幅上涨造成锂电池企业增产不增收。主要生产用于电脑和手机的消费类锂电池某企业数据显示,受原材料价格上涨等因素影响,2021年锂离子电池业务毛利率24.9%,较上年同期缩减6个百分点;主营轻型车用锂电池的某企业,2021年境外营收同比增长超过50%,但同时毛利率却减少了5.9个百分点,一季度营收增长近20%,但经营净利润却下降近50%。

五、企业积极融入新发展格局,新业态释放潜力

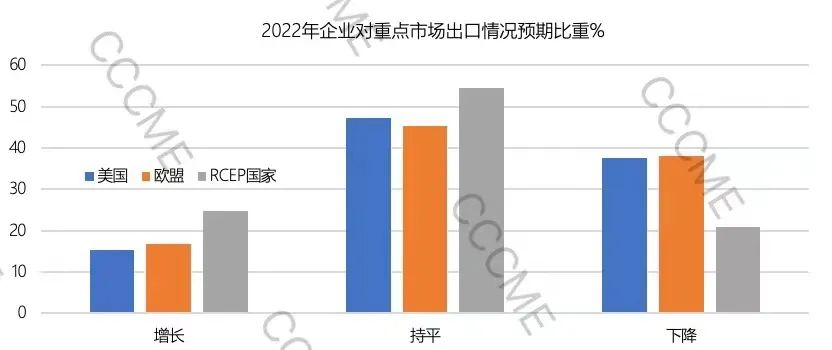

区域市场方面,企业对RCEP市场的预期明显好于欧美市场。近八成(79.2%)企业预计全年对RCEP市场出口持平或增长,显示出RCEP的签署对推动区域内产业链融合、我国优势产业的投资贸易具有积极影响。

企业积极探索推进内外贸一体化,约49.8%的机电外贸企业开展了出口转内销业务,较上届广交会环比增加7.6个百分点,多数企业(59%)转内销营业额占出口额比重仍不足10%。调研发现,本届广交会扩邀境内采购商,包括大型电商平台及商超百货、零售连锁品牌企业,对接过程中,企业拓展国内市场的意愿明显提升。

另外,44.4%的企业表示开展了跨境电商业务,环比扩大0.8个百分点,但多数企业(76.5%)表示2021年其跨境电商出口额占传统贸易出口额的比重尚不及10%,仍具增长潜力。在与知名跨境电商平台的交流对接中,企业普遍认识到,相比于成本高、环节多的传统外贸模式,跨境电商为中国品牌出海提供了新渠道、新选择,企业对于外贸新业态的关注和投入将增加。

六、加强运输调控,确保供应链顺畅

当前,国际经贸形势复杂严峻,我国机电外贸企业的出口预期转弱和出口利润下降,叠加部分行业订单流出等因素,机电出口保增长的压力明显增加。

展望全年,新能源汽车、锂电池、光伏太阳能等新兴产业预计将继续释放增长潜力,RCEP生效也将促进区域内贸易增加,但海运、原材料等问题对企业主体的影响仍非常突出,传统行业尤其中小企业,获取新订单和维持出口利润的难度持续增加。

建议:加强国际海运运力协调以及原材料价格波动的调控;加强外贸重点省份的疫情科学防控,确保供应链稳定、物流顺畅和人员的自由有序流动;继续推进跨境电商、海外仓等新业态发展,促进机电外贸的高质量发展。

调研企业样本描述:民营企业占比近九成(87.2%),三资企业(5.5%)和国有企业(7.3%)占比较低;年出口额在500万美元以内的企业占30.2%,500-1000万美元的企业占22.4%%,1000-5000万美元的企业占29.7%,高于5000万美元的企业占17.7%。各行业展区中,家用电器、大型机械设备为样本企业最多的两个行业,占比均在17.7%。