出口继续下行 来年或见回暖——2023年我国视听产品出口分析

2023年全球经济复苏缓慢,在欧美多轮加息影响下,发达经济体通胀普遍有所缓解但未达预期目标,可支配收入受限;我国消费者信心仍待恢复,以东盟和南亚为代表的新兴市场消费虽有增长但规模有限。在此背景下,以电视机、智能手机和笔记本电脑为代表的全球消费电子终端销售持续受限;叠加部分产能持续外溢的不利影响,令同期我视听产品出口动能受到抑制。另一方面,得益于国内半导体显示产业多年持续投入与技术沉淀所形成的优势,凭借我电视机头部企业多年来深耕全球化,我视听产品出口仍体现出强大韧性,全年的规模依然保持高位。

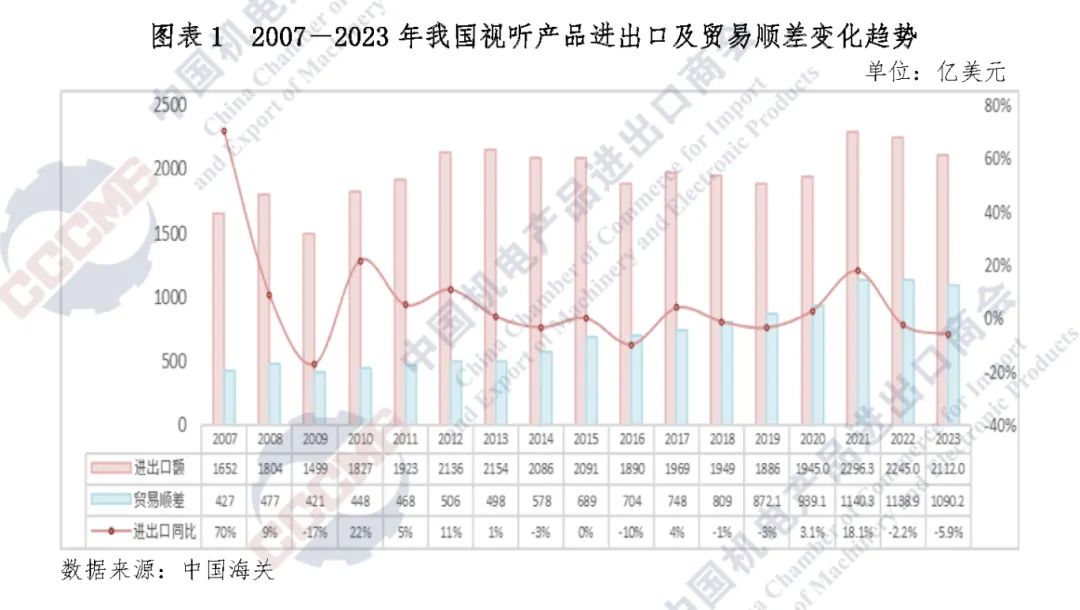

从图表1可见,我国视听产品进出口总额曾在2021年首次接近2300亿美元关口(2296.3亿美元),2023年受高基数及同期外部环境多重不利因素的综合影响,同比降幅较大(-5.9%),来到2112亿美元,依然保持在历史相对高位;同期,行业贸易顺差1090.2亿美元,略低于历史高点的2021年(1140.3亿美元)和2022年(1138.9亿美元)。

1

视听行业

出口总体特点及趋势

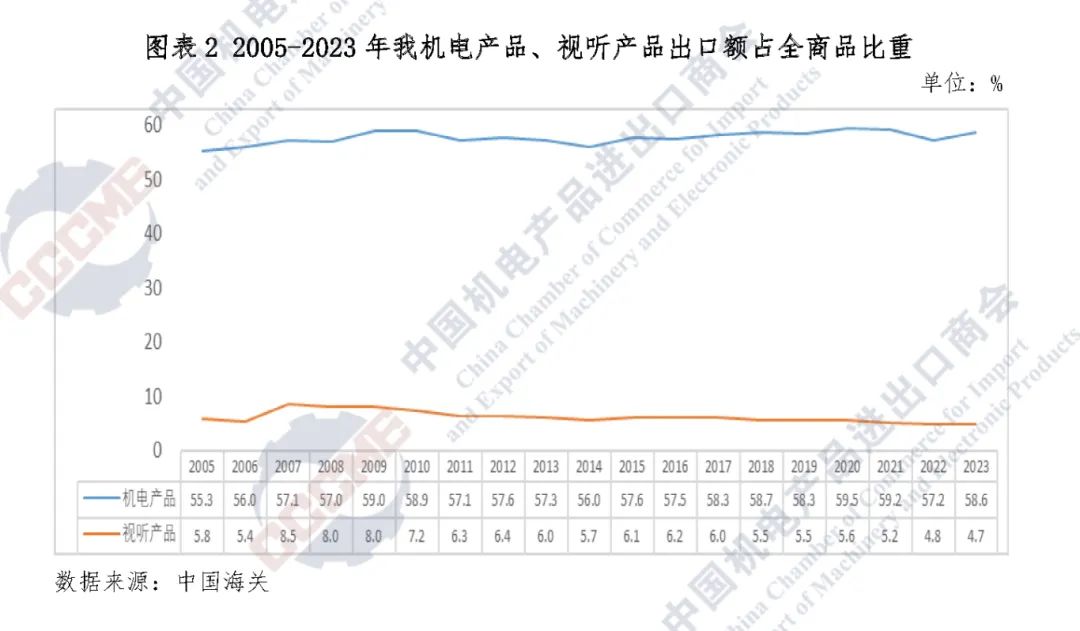

2023年,我视听产品出口1601.1亿美元,同比下降5.4%,低于2021年(1718.3亿美元)和2022年(1691.9亿美元),规模仍保持相对高位(图表2)。视听产品出口额占全商品和机电产品的出口额比重双双下行至近20年来的低位。

主要视听产品的出口表现依然呈现分化(详见表1):

✦ 视频摄录一体机(+10.6%)、彩色电视机(+9.9%)均快速增长;

✦ 游戏主机(+4.8%)、电子游戏机(+1.0%)实现小幅增长;

✦ 主力商品电子音响、中间品(含液晶平板显示模组及OLED电视屏)、电视摄像机及组件卫星接收机(机顶盒),以及传统商品数码相机、激光视盘机等多数商品受制于国际市场需求大幅萎缩的不利影响呈现不同程度的负增长,拖累视听整体表现。

2023年,我视听产品对发达经济体出口明显偏弱,受其影响,当年我视听产品对发达经济体41国出口合计810.8亿美元,同比大幅下降9.8%。而同期,我视听产品对新兴经济体出口明显好于发达经济体;对“一带一路”成员国的出口份额也在上升。其中:

(一)对美、欧的出口份额均较疫情前有所下降。对北美(292.5亿美元)、欧洲(362.4亿美元)和大洋洲(29.5亿美元)的出口额分别为下降15.1%、3.5%和9.8%,其中对欧盟的降幅达到了7%;

发达市场中,对美国的出口比重从2021年的18.6%进一步下降至2023年17.3%,已连续第三年维持在20%以下(2019年21.8%、2020年20.5%);对欧盟(17.3%)、香港地区(9. 8%)和英国(2.5%)的出口比重也同样降至近三年来的最低水平。

(二)对“一带一路”成员国、东盟和金砖国家保持增长。其中,对“一带一路”152国的出口573.1亿美元,同比增长0.6%,出口比重从2021年时的33.7%上升至去年的35.8%;对东盟出口209.3亿美元,同比增长0.9%,出口比重上升至13.1%;对金砖国家出口167.6亿美元,同比增长4.6%。

(三)主要国别地区市场中,日本、印度、越南和俄罗斯比重提升显著。对上述国别地区的出口占比分别增长至6.1%、5.4%、5.4%和2.3%,均上升至近5年来的最高水平。

2023年下半年整体海外市场消费电子/视听类产品库存消化趋势并不显著,短期内恐复苏力度不足。由于海外主要市场的消费类电子产品的促销季和销售相对集中在下半年,视听产品的出货通常会表现出季节性特点,我视听产品出口也体现出类似特点——正常年份上、下半年出口额占全年比重大约为45:55,以过去8年(2016年至2023年)的出口实绩情况来年看,除疫情爆发的2020年该比重规律被扭曲接近于1:2外,2021至2022年全球电子音视频产品贸易逐步回归正常;2023年情况略有变化,上半年(受一季度国内疫情解封出口大幅反弹影响)较常年表现得更为突出。(详见图1)

2

2024年视听产品

出口前景判断

(一)全球经济增速或继续放缓

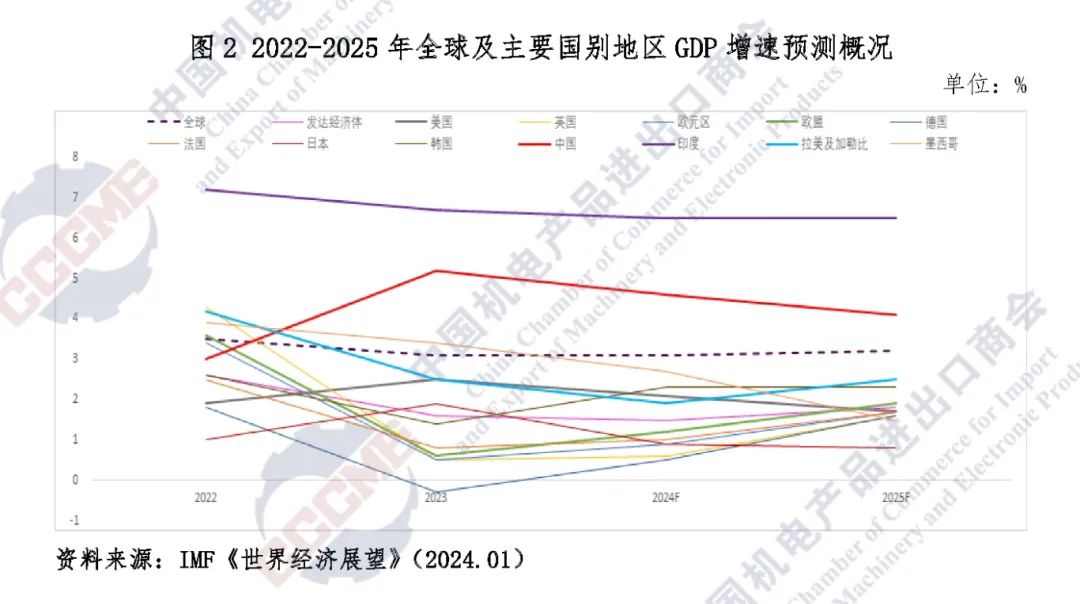

2024年全球经济增长或连续第三年放缓。据联合国、世界银行、IMF(国际货币基金组织)、OECD(经合组织)、标普、高盛等相关机构的最新报告,今年全球经济增速的预估中值为2.6%;2025年全球经济增速的预估中值为2.9%。

利率持续高企,冲突升级,国际贸易疲软,气候灾害增多,将给全球增长带来巨大挑战; 联合国报告预计,今年全球经济增长将连续第三年放缓,增速从2023年的2.7%放缓至2.4%,不仅低于疫情前3%的增长率,也将使2020年至2024年成为全球经济30年来增速最慢的5年。由于利率高企、消费支出放缓、劳动力市场疲软,2024年发达经济体和发展中经济体增长乏力,尤其是美国等几个大型发达经济体在2024年将减速增长。

(二)2024年我视听产品出口有望实现小幅增长

2024年,世界经济和贸易的增长表现预计将弱于疫情前。贸易保护主义、地缘政治冲突不断加剧,类似红海航运通道受阻等不确定因素仍然存在,并对贸易活动形成干扰,推高出口成本。产品端,主要显示终端中3C仍是市场主体,智能手机、IT设备、消费电子/视听设备仍是市场增长的关键,当前仍面临需求不足压力。新能源汽车、AI服务器等新赛道将决定市场规模的增长上限。

新设备将推动整个可穿戴设备市场的持续增长。苹果发售Vision Pro将引领扩展现实(XR)产业趋势;智能手表市场快速发展,或成为可穿戴设备的新增长点。2024年,可穿戴设备、汽车电子等细分行业依然有望表现为增量市场,5G技术的逐步普及也将推动智能手机需求增长。从中长期来看,生成式人工智能(AIGC)与物联网等技术的发展与完善有望为智能家居和PC等领域市场注入新活力,推动电子产品需求保持高速增长。受益于相关国别地区当局的工业4.0布局,工业自动化和物联网将带动工业电子类产品需求的飞速成长。技术创新及实现上游关键零部件、材料、设备的自主替代将成为推动行业发展的源动力。

综合以上各相关因素,中国机电商会消费电子分会对2024年视听产品总体出口前景仍持谨慎态度,预计出口额将较上年略有增长,增速0.5%,出口额在1610亿美元左右。

——电子音响有望增长5.2%。我国电子音响行业正蓄势待发,预计在新的一年里,行业产值有望回归至正常增长水平。2024年,我电子音响产品出口有望实现5.2%的增速,出口额达到380亿美元规模,回归至2020年的水位。

——液晶平板显示模组出口额有望增长4.5%。在大厂严格控产有效缓解供给压力、运动赛事带动显示终端需求以及AI终端应用推陈出新三大助力下,2024年市场需求有望实现温和回暖,预计2024年我液晶平板显示模组出口额将达278亿美元规模,同比增长4.5%;同期的贸易顺差将有望在上年147亿美元的基础上再创新高。

——电视机出口规模与上年持平,出口额有望实现近3%的增长。2024年,我国电视机厂商有望凭借长期积累形成的强大生产能力和供应链竞争优势,继续展现韧性和潜力,预计全年我电视机出口量规模将基平与上年持平(约9900万台左右),仍处历史高位;液晶电视面板价格将在2024年一季度企稳回升,但年出口均价在有望维持144美元/台的水平,在量平价涨影响下,全年电视机出口额有望达到145亿美元规模,实现2.6%左右增速。

(执笔:中国机电商会 消费电子分会 陆勇)