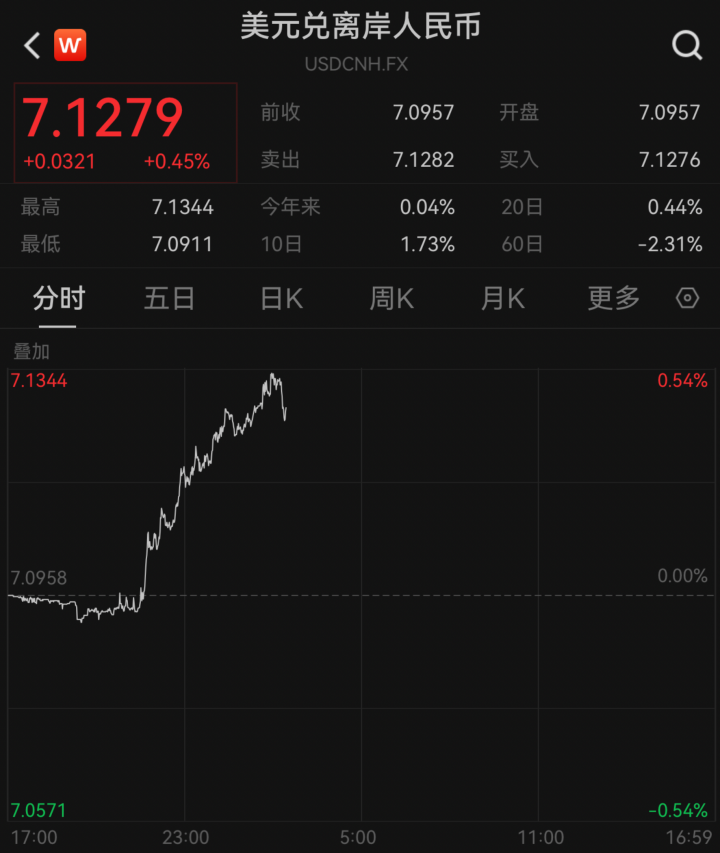

10月15日,离岸人民币对美元汇率跌破7.13关口,日内跌超300个基点

随着美联储降息预期的缩水,美、日10年期国债利差在过去一个月从2.75%升至3.1%。与此同时,日元的投机性多头头寸最近两周小幅降低,这些都成为近期日元大跌的因素。

交易员表示,同为亚洲低息货币的人民币,一直和日元保持较高的相关性,近期亦掉头走弱。

外汇专家、浙商中拓集团金融市场业务部总经理刘杨对记者表示,“特朗普交易”热度上升,市场又开始交易“不降息”,中美利差再度拉大,出口商结汇意愿也开始减弱,“

而且,全年1~9月境内外币存款实则仅仅增加了500多亿美元,至少境内囤汇没想象的那么多。最新出口数据也低于预期,这都导致人民币开始走弱”。

数据显示,以人民币计,9月中国进出口总值3.75万亿元,同比增长0.7%;出口总值2.17万亿元,同比增长1.6%;进口总值1.58万亿元,同比下降0.5%;贸易顺差5826.2亿元。

9月以来,市场尤为关注可能继续推动人民币的“结汇效应”。记者从各大机构获取的数据显示,目前,主流机构对出口商超额外汇囤积量的估算都在5000亿美元左右(包括离岸)。

同时,机构估算出口商囤积的“超额”美元的平均成本略低于7.1。例如,巴克莱估计,中国出口商约持有5000亿美元,如果美元/离岸人民币持续走弱至7.1以下,该机构预计其中最多会有1000亿至2000亿美元可能被换成人民币。

记者从业内人士处获悉,尽管人民币升值,且9月以来出口企业主动结汇的案例存在,但量并不算多,可能仍在观望后续的市场变化。就目前而言,观望的情绪可能加重,但预计人民币在7.0~7.3区间波动仍是主流观点。

影响美元的一大因素无疑是美国大选,如今距离11月大选结果揭晓的日期仅剩下不到3周。

第一财经此前提及,各大国际投行认为,如果特朗普当选,他们倾向于认为在初期美元、通胀更容易走强,这也与关税政策等不确定性有关,美元可能再度成为避风港。

而随着美国大选不断推进,竞选形势已多次发生戏剧性转折。罗伯逊提及,7月现任美国总统拜登退选后,哈里斯的民调支持率大幅反超特朗普,扭转后者此前的领先优势。

但近期哈里斯的领先势头有所放缓,目前两名候选人的民调支持率不相上下。在选情如此胶着的形势下,大选结果将取决于双方在几个摇摆州非常接近的选票差距。

而近期数据也显示,特朗普和哈里斯的差距不断收窄,并且在几个关键摇摆州有追赶和超越的势头。

“近期‘Trump Trade’(特朗普)交易又起来了,比特币涨势强劲,标普500也创下历史新高,更易受关税冲击的主要是科技巨头,最近纳斯达克100的势头显然比不上标普500。”资深全球宏观交易员袁玉玮告诉记者。