中国美线箱量全年下降13%

从装船地点来看,2023年,份额最大的中国(占6成左右)发往美国的海运集装箱量同比减少13%,韩国减少4%,越南减少8%,排名靠前的国家均出现减少。与2019年相比,印度增长55%,越南49%,泰国增长26%,承接生产基地转移的国家增长明显。

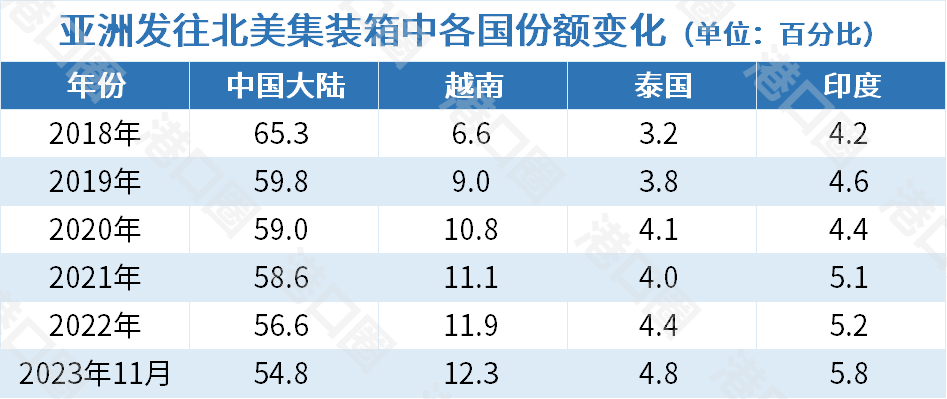

相比之下,中国所占份额在疫情前后持续下降,根据另一家数据公司PIERS的统计,中美贸易战开启的当年2018年,亚洲发往北美1788.05万标箱,中国大陆贡献了1166.87万标箱,占比65.3%,2019年占比降至59.8%,2020-23年间进一步下降,2023年1-11月亚洲发往北美1685.26万标箱,中国大陆贡献934.98万标箱,占比降至55.5%。在2023年1-11月亚洲发往北美集装箱相比2019年同期整体增长的情况下,中国大陆发送的集装箱量下降了4.1%。

从商品类别看,疫情期间,因居家生活或远程办公,产生了家具等特殊需求,相关商品运输量增长,2023年则大幅下降。按品类划分,家具类及服装同比减少19%,玩具及体育用品减少17%,疫情期间运输量增加的消费品在2023年大幅减少。生产资料也低于2022年,钢铁产品减少8%,汽车相关减少7%,机械类减少6%。在运输量排名前10的产品中,电子电机增长4%,是唯一同比增长的品类。与2019年相比,家具类减少1%,服装类减少8%,塑料增长26%,电子电机增长24%,汽车相关产品增长21%。

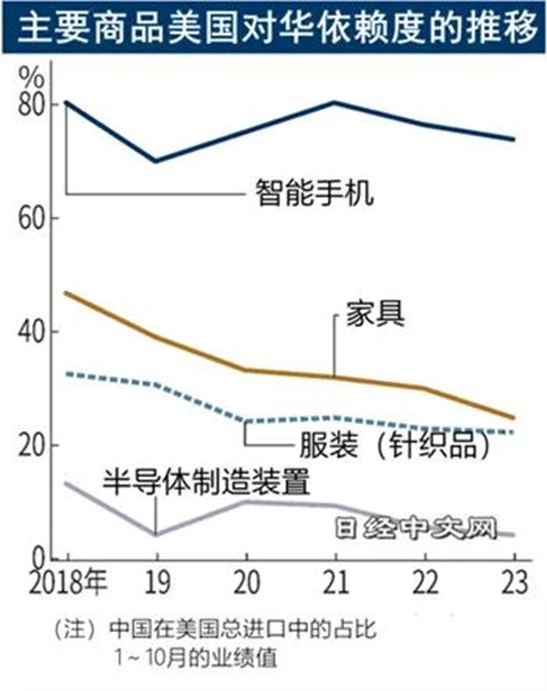

不过无论这些主要商品进口是升还是降,中国的份额都在萎缩,家具、服装类暂且不谈,智能手机方面,2023年1-11月美国从中国进口同比减少1成,自印度进口扩大5倍。笔记本电脑方面,美国从中国进口减少3成,越南增值4倍。此外,美国政府正在讨论调整制裁关税,围绕电动车、光伏发电相关产品及尖端产品以外的一般半导体,讨论进一步提高关税,对中国外贸出口的“新三样”限制明显。

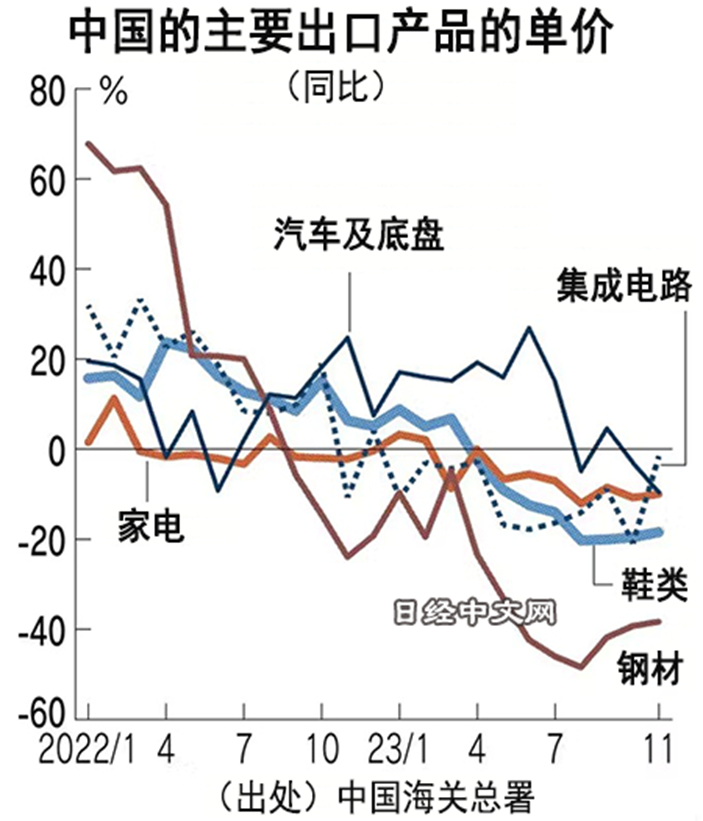

也许“西方不亮东方亮”,中国出口在其他地方取得增长,但中国至北美集装箱量以及各类商品下降的大背景是:中国出口商品降价明显,凭借低价优势换得出口总额增长。以人民币计,2023年中国出口增长0.6%。在海关总署公布的全国出口商品贸易同比指数(国民经济行业分类)中,1-11月各行各业40个小类商品,只有4个小类的商品价格指数上升,其余全部处于下降趋势。以出口亮眼的汽车为例,2023年中国汽车整车出口491万辆,同比增长57.9%,首次跃居全球第一,其中11月汽车出口额增长28%,单价却下降10%。物流相关人士表示,不少中国汽油车正在低价出口到中东和非洲。如果哪位读者有兴趣去相关国家走一走,可以看到非洲街头停满了中国产的汽油车。

在市场份额扩大的同时,也可能会引发新的贸易摩擦风险,欧盟已经开始调查中国生产的纯电动汽车是否借助补贴低价销售。印度则从9月启动对中国产品的反倾销调查。届时不仅北美,中国出口商品在其他区域的生存空间也会被压缩,这意味着中国外贸出口重箱量会进一步下跌,近年来,中国国际航线外贸空箱比例已经从31.6%上升至37%。

港口圈认为,在内需不振的情况下,外贸仍然是中国经济增长的重要驱动力。在看完集装箱吞吐量节节攀升的喜讯提振精神后,一些趋势性指标不能放过。在亚洲发往北美的海运集装箱中,中国仍然占绝对大头,但份额年年下降却是应该正视的事实,在经济下行期,质比量更值得关注。